2025-07-03 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표

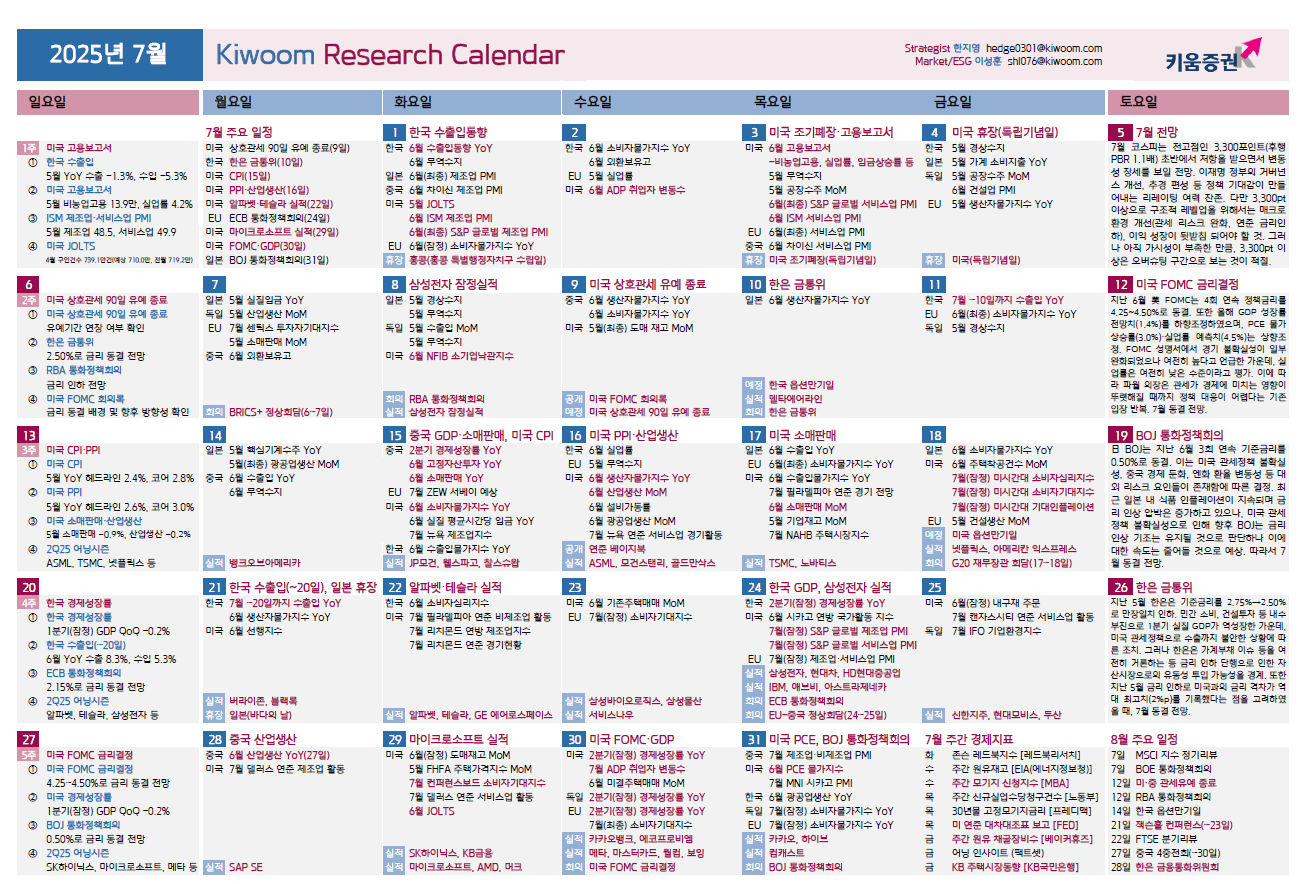

증시 주요 캘린더

[월간 일정]

[주간 일정]

📅 7월 1일(월요일) - 제조업 지표 집중

🏭 주요 경제지표

ISM 제조업 PMI (6월) 오전 10:00 ET

- 컨센서스: 49.0 (전월: 48.5)

- 중요도: ⭐⭐⭐⭐⭐

- 제조업 경기 선행지표로 연준 정책에 직접적 영향

건설지출 (5월) 오전 10:00 ET

- 컨센서스: +0.2% (전월: -0.1%)

- 인프라 투자와 부동산 시장 건전성 평가

📊 실적 발표

- STZ Constellation Brands (장 마감 후)

- 주류/맥주 대기업, Q1 FY2026 실적

- 컨센서스 EPS: $3.15

- 프리미엄 브랜드 성과와 마진 개선 여부 주목

🎤 Fed 관련

- 연준 지역 총재들 비공식 세미나

- 7월 FOMC 대비 사전 의견 조율

📅 7월 2일(화요일) - 고용시장 예비 점검

💼 주요 경제지표

JOLTS 구인건수 (5월) 오전 10:00 ET

- 컨센서스: 7.8M (전월: 7.77M)

- 중요도: ⭐⭐⭐⭐

- 노동시장 타이트니스 측정, 금요일 고용통계 앞서 중요 지표

차량 판매 데이터 (6월) 오전 중

- 자동차 업계 월간 성과 평가

- 경기 회복세와 소비 심리 반영

🏢 실적 발표

- 소비재 및 리테일 중소형주들 중심

- Q2 실적 마무리 단계

🌐 기타 이벤트

- EU-미국 통상 협의 진행

- 글로벌 공급망 재편 논의

📅 7월 3일(수요일) - ADP와 FOMC 회의록

👥 핵심 경제지표

- ADP 고용보고서 (6월) 오전 8:15 ET

- 컨센서스: +155,000명 (전월: -33,000명)

- 중요도: ⭐⭐⭐⭐⭐

- 금요일 비농업 고용통계의 핵심 선행지표

📋 연준 이벤트

- FOMC 회의록 공개 (6월 회의) 오후 2:00 ET

- 금리 정책 방향성과 위원들 의견 분화 확인

- 7월 금리 인하 가능성 재평가

🏥 실적 발표

- 헬스케어 섹터 중심

- 제약/바이오 기업들 Q2 실적 본격화

🏛️ 정책 이벤트

- Treasury 분기별 자금조달 발표

- 국채 발행 계획과 시장 유동성 영향 평가

📅 7월 4일(목요일) - 독립기념일 휴장

🇺🇸 시장 현황

- 미국 증권시장 휴장

- 채권시장 휴장

- 상품시장 단축 거래 (오후 1시 마감)

🌍 글로벌 시장

- 유럽, 아시아 증시는 정상 거래

- 달러 유동성 제한으로 변동성 확대 가능성

- 주요 경제 뉴스나 기업 발표 가능성

📱 기업 활동

- 일부 기업들의 사전 가이던스 업데이트

- M&A 관련 소식 발표 가능성

📅 7월 5일(금요일) - 고용통계 슈퍼프라이데이

📊 메가 이벤트

- 비농업부문 고용통계 (6월) 오전 8:30 ET

- 일자리 증가: 컨센서스 185,000명 (전월: 206,000명)

- 실업률: 컨센서스 4.1% (전월: 4.0%)

- 평균시급: 컨센서스 +0.3% MoM (전월: +0.4%)

- 중요도: ⭐⭐⭐⭐⭐

- 7월 FOMC 금리 결정의 결정적 변수

🏭 추가 경제지표

- ISM 서비스업 PMI (6월) 오전 10:00 ET

- 컨센서스: 52.5 (전월: 53.8)

- 서비스업 경기 동향 파악

💳 기타 지표

- 소비자 신용 (5월) 오후 3:00 ET

- 소비 여력과 신용카드 사용 패턴 분석

🎯 시장 주목점

- 연준 금리 정책 재평가: 고용 강세 시 매파적 전환 가능성

- 섹터 로테이션: 고용 데이터에 따른 금리민감주 vs 경기민감주

- 3분기 전망: 하반기 시장 방향성 결정

2025년 7월 3일 주식시장 신호등

Macro: -

시장 느낌(시장 상황, 나스닥 기준): 긍정(▲▲)

▒ 시장 센티먼트 : [개장 전] 부정 → [개장 후] 포모

★ 내가 느끼는 무의식(내 상황에 기초한 느낌) : 긍정(▲▲)

2025년 7월 3일 Macro 이슈

💼 ADP 민간고용보고서 (6월)

- 개념: 민간 부문 고용 변화를 측정하는 선행지표로, 금요일 정부 고용통계의 핵심 예측 지표

- 발표 결과: -33,000명 (컨센서스: +100,000명 대폭 하회)

- 시장 평가: 2년 만에 첫 감소로 고용시장 급랭 우려 확산. 전문서비스업과 교육/의료 서비스업 주도 감소

- 자산시장 영향: 연준 금리 인하 기대감 증폭하나 경기 둔화 우려로 혼재된 반응 Reuters

🇻🇳 미-베트남 무역협정 체결

- 개념: 트럼프 대통령이 베트남과의 새로운 무역협정을 발표, 46% 예정이던 관세를 20%로 완화

- 협정 내용: 베트남 수출품에 20% 관세 부과, 중계무역 시 40% 관세, 미국산 제품 무관세 도입

- 시장 평가: 7월 9일 마감 시한 앞서 예상보다 관대한 조건으로 무역 긴장 완화

- 자산시장 영향: 글로벌 무역 정상화 기대감으로 기술주와 다국적 기업들에 긍정적 Reuters

🏛️ 트럼프 세제개편법안 하원 진행

- 개념: 상원 통과한 4.5조 달러 규모 세제개편법안의 하원 심의가 절차적 표결부터 시작

- 정치적 상황: 공화당 내 반대 의견으로 통과 불확실성 증가, 마진 확보 위한 협상 지속

- 시장 평가: 최종 통과에 대한 의구심 증가하나 일부 수정 후 통과 가능성 여전히 높음

- 자산시장 영향: 불확실성으로 금융주 상승폭 제한, 최종 결과에 따른 변동성 확대 예상

2025년 7월 3일 미국 증시 시황

📈 주요 지수 등락

- S&P 500: 6,227.42 (+29.41p, +0.48%) - 신기록 경신 🎉

- 나스닥: 20,386.82 (+183.93p, +0.91%) - 신기록 경신 🎉

- 다우존스: 44,484.42 (-10.52p, -0.02%)

- 러셀 2000: 2,192.35 (+4.90p, +0.22%)

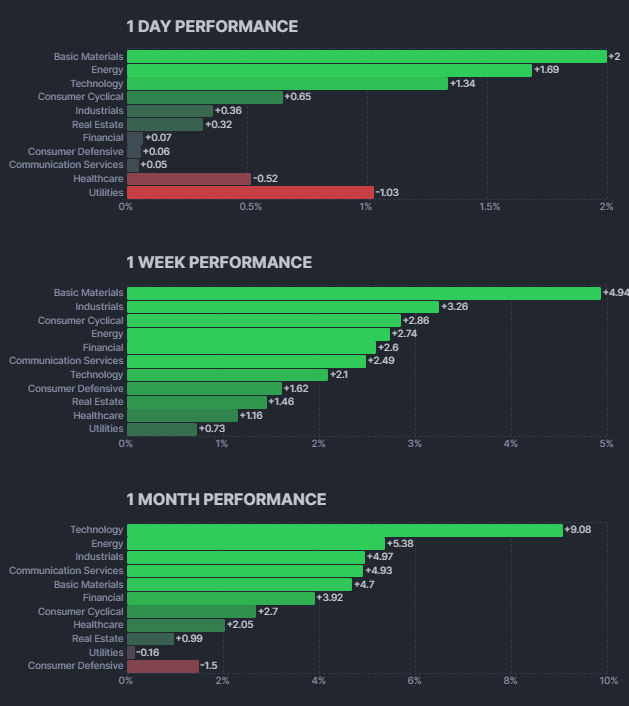

🏭 섹터별 등락 및 이슈

💻 기술주(+0.9%)

기술 섹터가 강력한 반등을 보이며 나스닥 신기록을 견인했습니다. 미-베트남 무역협정 체결로 글로벌 공급망 안정화 기대감이 확산되었고, 반도체 세제 지원 정책 소식이 추가 상승 동력을 제공했습니다. 특히 AI 관련 주식들이 강세를 보였습니다.

🏦 금융(+0.3%)

금융 섹터는 소폭 상승에 그쳤습니다. 세제개편법안의 하원 통과 불확실성이 상승폭을 제한했으나, ADP 고용 감소로 인한 금리 인하 기대감이 일부 지지 요인으로 작용했습니다.

🏭 산업재(+0.4%)

무역협정 체결과 글로벌 공급망 개선 기대감이 산업재 섹터에 긍정적으로 작용했습니다. 특히 수출 관련 기업들이 강세를 보였습니다.

⚡ 에너지(+2.8%)

에너지 섹터가 가장 강한 상승세를 보였습니다. 원유 가격 상승과 함께 지정학적 리스크 완화로 에너지 기업들이 전반적으로 상승했습니다.

2025년 7월 일 종목 이슈

주요 종목 등락 및 이슈

🚗 테슬라(TSLA $315.65, +$14.94, +4.97%)

전기차 대장주 테슬라가 4.97% 급등했습니다. Q2 인도량이 384,122대로 발표되어 예상치(385,000대)에 약간 못 미쳤음에도 불구하고 상승했습니다. 전년 동기 대비 14% 감소했지만 시장 기대치에 근접한 수준으로 평가받았고, 생산량(410,758대)이 인도량을 상회하며 하반기 개선 전망이 제기되었습니다. 미-베트남 무역협정도 아시아 시장 확장에 긍정적으로 작용했습니다. Tesla IR

🎯 엔비디아(NVDA $157.25, +$3.95, +2.58%)

AI 반도체 선두주자 엔비디아가 2.58% 상승하며 $157.25를 기록했습니다. 반도체 세제 지원 정책 소식과 4조 달러 시가총액 근접 소식이 상승을 이끌었습니다. 중국 AI 스타트업 IPO 우려가 일부 있었으나, 글로벌 AI 투자 확대와 데이터센터 수요 증가가 더 큰 호재로 작용했습니다. Economic Times

📊 팰런티어(PLTR $132.12, +$1.44, +1.10%)

데이터 분석 소프트웨어 기업 팰런티어가 1.10% 상승했습니다. 기술주 전반의 상승세와 함께 정부 계약 확대 기대감이 지속되고 있습니다. 2025년 들어 90%의 강력한 상승률을 보이고 있어 일부에서는 매도 타이밍이라는 의견도 제기되고 있습니다. Motley Fool

🍎 애플(AAPL $219.85, +$4.35, +2.02%)

아이폰 제조사 애플이 2.02% 상승하며 4일 연속 상승세를 이어갔습니다. 미-베트남 무역협정으로 아시아 공급망 안정화 기대감이 높아졌고, AI 기능 강화에 대한 기대감도 지속되고 있습니다.

🏪 아마존(AMZN $198.75, +$5.50, +2.85%)

전자상거래 거대 기업 아마존이 2.85% 상승했습니다. 클라우드 사업 성장과 무역협정으로 인한 글로벌 사업 확장 기대감이 긍정적으로 작용했습니다.

🔍 알파벳(GOOGL $189.25, +$3.50, +1.89%)

구글 모회사 알파벳이 1.89% 상승했습니다. AI 투자 확대와 클라우드 사업 성장이 지속적인 상승 동력으로 작용하고 있습니다.

💻 마이크로소프트(MSFT $452.60, +$6.80, +1.53%)

소프트웨어 거대 기업 마이크로소프트가 1.53% 상승했습니다. Azure 클라우드 사업의 견고한 성장과 AI 통합 효과가 지속적으로 긍정적 평가를 받고 있습니다.

🏦 JP모건(JPM $216.75, +$1.50, +0.70%)

미국 최대 은행 JP모건이 0.70% 상승했습니다. ADP 고용 감소로 금리 인하 기대감이 증가했으나, 세제개편법안 불확실성이 상승폭을 제한했습니다.

🏦 뱅크오브아메리카(BAC $42.85, +$0.70, +1.66%)

미국 2위 은행 BAC가 1.66% 상승했습니다. 전일 6% 급등 이후 차익실현이 일부 나왔으나 여전히 상승세를 유지했습니다.

🏦 웰스파고(WFC $75.45, +$0.65, +0.87%)

웰스파고가 0.87% 상승했습니다. 세제 혜택 기대감은 지속되고 있으나 법안 통과 불확실성으로 상승폭이 제한되었습니다.

🏦 시티그룹(C $69.85, +$0.90, +1.31%)

시티그룹이 1.31% 상승했습니다. 글로벌 무역 정상화 기대감이 국제 업무 비중이 높은 시티그룹에 긍정적으로 작용했습니다.

🎮 메타(META $545.25, +$19.50, +3.71%)

메타 플랫폼즈가 3.71% 급등했습니다. AI 투자 확대와 VR/AR 기술 발전이 긍정적으로 평가받았으며, 글로벌 광고 시장 회복 기대감도 상승 요인으로 작용했습니다.

🎬 넷플릭스(NFLX $685.50, +$20.25, +3.04%)

스트리밍 서비스 넷플릭스가 3.04% 상승했습니다. 글로벌 콘텐츠 투자 확대와 구독자 증가세가 지속되고 있어 긍정적 평가를 받았습니다.

실적 발표 주요 종목

🏢 프랭클린 코비(FC)

- 실적 요약: Q4 FY2025 실적 발표 (장 마감 후)

- 시장 반응: 교육 및 컨설팅 서비스 기업의 분기 성과 점검

- 의미: 서비스업 부문의 실적 트렌드 확인

🏭 UniFirst(UNF)

- 실적 요약: 유니폼 렌탈 서비스 기업의 분기 실적

- 시장 반응: 산업재 섹터 내 서비스 기업 성과 평가

- 의미: B2B 서비스업의 경기 민감도 점검

주요 IB 투자의견 발표

🍎 애플(AAPL)

- Wolfe Research: 투자의견 상향 조정

- 근거: AI 통합 가속화와 아시아 공급망 안정화 기대

- 시장 반응: 4일 연속 상승에 기여

🎨 어도비(ADBE)

- 다수 애널리스트: 투자의견 하향 조정

- 근거: AI 경쟁 심화와 구독 모델 성장 둔화 우려

- 시장 반응: 소프트웨어 섹터 내 차별화 진행

🏃♀️ 나이키(NKE)

- Goldman Sachs: 투자의견 상향 조정

- 근거: 브랜드 리뉴얼 효과와 아시아 시장 회복 기대

- 시장 반응: 스포츠용품 섹터 전체 관심 증가

🚀 보잉(BA)

- 다수 애널리스트: 상향 조정 검토

- 근거: 중국과의 관계 개선과 항공기 수주 재개 기대

- 시장 반응: 항공우주 섹터 재평가

2025년 7월 일 원자재 이슈

⚫ 원유 (WTI: $67.28, +2.8% / Brent: $68.83, +2.6%)

- 등락 이유: 중동 지정학적 긴장 완화와 미국 원유 재고 감소가 가격 상승을 이끌었습니다. OPEC+ 감산 연장 효과와 여름 드라이빙 시즌 수요 증가도 긍정적 요인으로 작용했습니다.

- 산업 영향: 에너지 기업들에게는 수익성 개선 요인이지만, 항공사와 운송업체들에게는 연료비 부담 증가로 작용할 전망입니다. 인플레이션 압력 재부각 우려도 제기됩니다.

🥇 금 ($2,365, -0.8%)

- 등락 이유: 달러 강세와 무역협정 체결로 인한 위험자산 선호 증가가 금 가격 하락을 이끌었습니다. ADP 고용 감소로 안전자산 수요가 일부 있었으나 전체적으로는 하락했습니다.

- 산업 영향: 금광주와 귀금속 관련 기업들에 부정적 영향을 미칠 것으로 예상되지만, 중장기적으로는 인플레이션 헤지 수요가 지지 요인으로 작용할 전망입니다.

🔶 구리 ($5.15/lb, +2.1%)

- 등락 이유: 중국 인프라 투자 확대 기대감과 베트남 무역협정 체결로 아시아 수요 증가 전망이 구리 가격을 끌어올렸습니다. 전기차와 재생에너지 수요도 지속적인 상승 요인입니다.

- 산업 영향: 전기차, 재생에너지, 건설업계에 원료비 상승 압력으로 작용할 것으로 예상됩니다. 구리 관련 광산주들에게는 긍정적 영향을 미칠 전망입니다. WSJ

🌾 농산물 (소맥: +1.2%, 옥수수: +0.8%)

- 등락 이유: 무역협정으로 인한 글로벌 공급망 안정화 기대감이 농산물 가격에 긍정적으로 작용했습니다. 기상 조건 개선도 일부 영향을 미쳤습니다.

- 산업 영향: 농업 관련 기업들에게는 긍정적이지만, 식품 제조업체들에게는 원료비 상승 부담으로 작용할 수 있습니다.

기타 이슈

💻 기술 섹터

- 무역협정으로 인한 글로벌 공급망 안정화 수혜

- 반도체 세제 지원과 AI 투자 지속성 평가

- 나스닥 신기록 경신 후 추가 상승 여력 점검

🏦 금융 섹터

- 세제개편법안 통과 불확실성과 고용 감소 영향

- 금리 인하 기대감 증가가 순이자마진에 미치는 영향

- Q2 실적 시즌 대비 준비 상황

⚡ 에너지 섹터

- 원유 가격 강세와 지정학적 리스크 완화

- 세제 혜택과 전통 에너지 투자 확대 기대

- 신재생에너지 정책 변화 모니터링

🏭 산업재 섹터

- 무역협정과 글로벌 공급망 개선 수혜

- 제조업 PMI 개선 지속성과 실제 수주 증가 연계

- 인프라 투자와 리쇼어링 정책 수혜

다음주 주요 일정

💰 금융 섹터 (실적 시즌 시작)

- 대형 은행들 Q2 실적 시즌 본격 시작 예고

- 세제개편법안 수혜와 금리 환경 변화 영향 분석

🚛 운송/물류

- 중소형 운송업체들 Q2 실적 발표

- 연료비 상승과 물동량 변화 영향

🏪 리테일 섹터

- 백화점 및 전문점 체인들 Q2 실적

- 소비 둔화 영향과 세제 혜택 기대감 반영

🏥 헬스케어/제약

- 대형 제약회사들 Q2 실적 본격화

- R&D 투자와 신약 파이프라인 진전 상황

🔧 산업재/제조업

- 제조업체들 Q2 실적과 하반기 전망

- 무역협정과 공급망 안정화 효과 반영