2025-07-19 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표

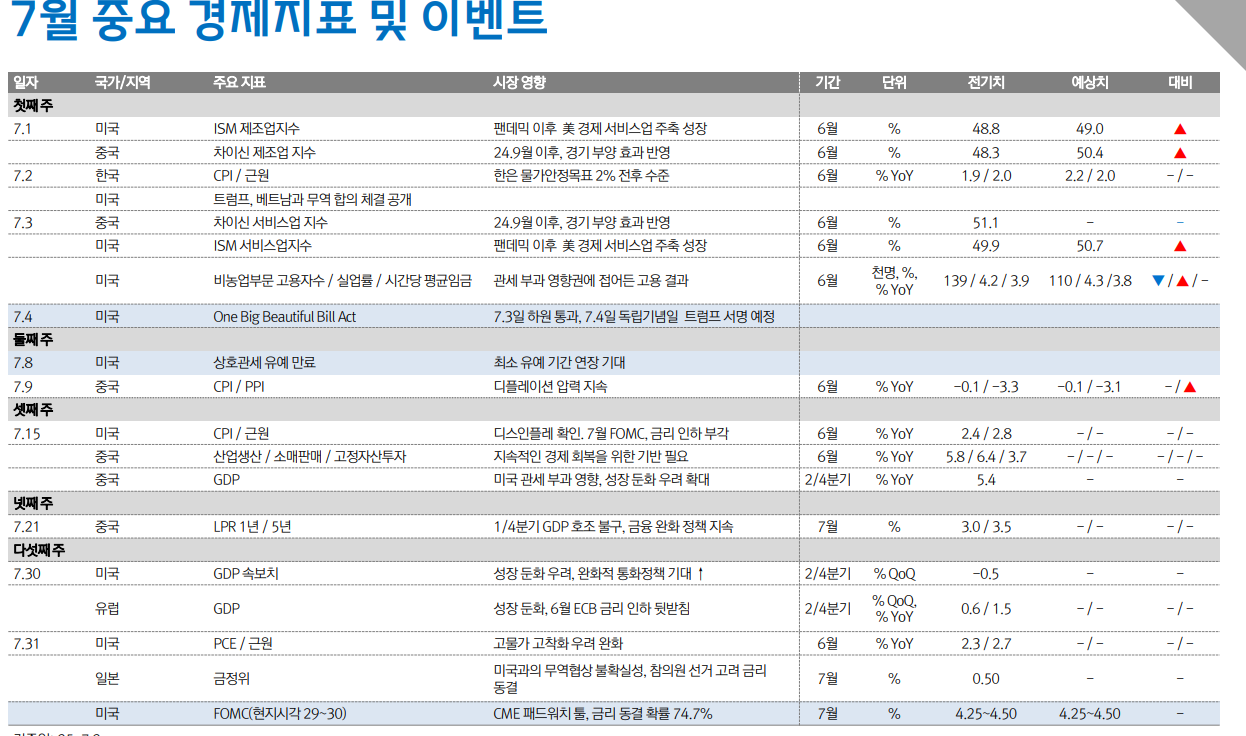

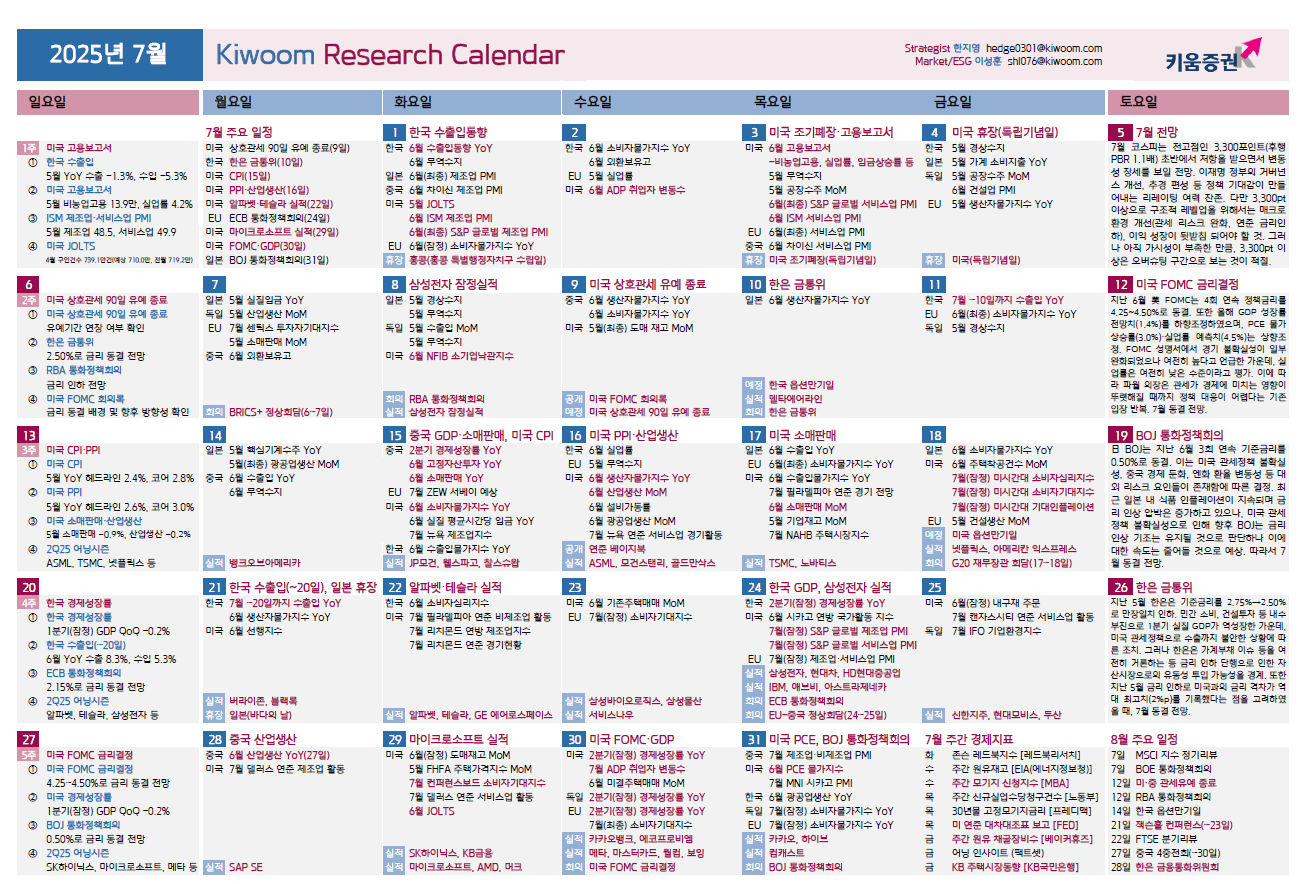

증시 주요 캘린더

[월간 일정]

[주간 일정]

2025년 7월 16일 주식시장 신호등

Macro: -

시장 느낌(시장 상황, 나스닥 기준): 중립

▒ 시장 센티먼트 : [개장 전] 중립 → [개장 후] 중립

★ 내가 느끼는 무의식(내 상황에 기초한 느낌) : 긍정(▲))

1. 오늘의 경제지표 & Macro & 개별종목 주요 이슈

🚨 나스닥 또 다시 신고가 - 11번째 기록 경신

개념: 나스닥 종합지수가 2025년 11번째 신고가를 경신하며 기술주 중심 랠리 지속

현재 상황:

- 나스닥 종합지수 20,895.66 (+0.05% 소폭 상승)

- 2025년 들어 11번째 사상 최고치 경신

- 기술주 중심 선별적 매수세 지속

- AI 관련 종목들의 차별화 현상 심화

시장 평가:

- AI 투자 테마의 지속적인 유효성 확인

- 대형 기술주들의 실적 기대감 반영

- 금리 인하 기대감으로 성장주 선호 현상

- 섹터 로테이션보다는 개별 종목 중심 매매

📉 다우지수 하락 - 금융주 부진 지속

개념: 다우존스 산업평균지수가 142.30포인트(-0.3%) 하락하며 금융주 중심 대형주 부진

현재 상황:

- 다우지수 44,342.19 (-0.3%)

- S&P 500지수 6,296.79 (거의 변동 없음)

- 금융, 에너지 섹터 중심 하락세

- 기술주와 전통 산업주 간 격차 확대

🌐 트럼프 관세 정책 우려 - Financial Times 보도

개념: Financial Times의 트럼프 관세 정책 관련 보도로 일시적 시장 하락 후 회복

현재 상황:

- 일시적 매물 출회 후 빠른 회복세

- 시장의 관세 정책 민감도는 여전히 높은 수준

- 무역 관련 주식들의 변동성 확대

- 전반적으로는 시장이 정책 불확실성에 적응

2. 오늘의 주식 시황

📈 주요 지수 등락

- 다우존스 산업평균지수: 44,342.19 (-142.30p, -0.3%)

- S&P 500: 6,296.79 (-0.57p, -0.01% 거의 변동 없음)

- 나스닥 종합지수: 20,895.66 (+10.46p, +0.05%) *11번째 사상 최고치

- 러셀 2000: 2,264.12 (-8.45p, -0.37%)

거래 특징:

- 나스닥만 신고가 경신으로 기술주 독주 지속

- 혼조세 속에서도 개별 종목 중심 강한 모멘텀

- 거래량은 평균 수준 유지

- 주간 기준 S&P 500 +0.6%, 나스닥 +1.5% 상승

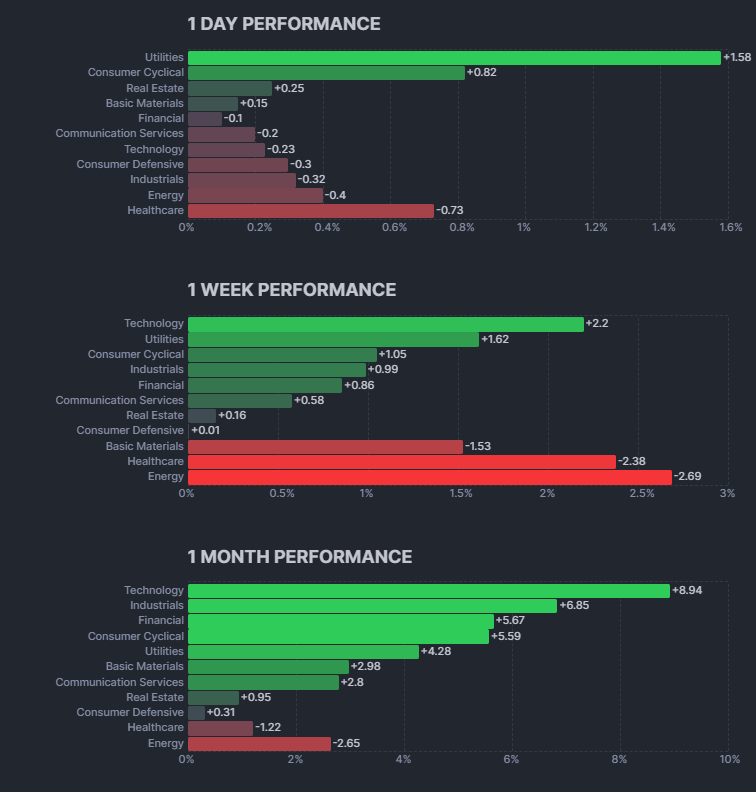

섹터별 등락 및 이슈

💻 기술 섹터 (+0.4%)

기술 섹터가 또다시 시장을 견인했습니다. 특히 AI 관련 기업들이 강세를 보이며 나스닥 신고가 달성에 기여했습니다. 엔비디아는 소폭 하락했지만 전반적인 기술주 펀더멘털에 대한 신뢰는 유지되었습니다.

🏦 금융 섹터 (-0.8%)

금융 섹터는 지속적인 부진을 보였습니다. 금리 인하 기대감으로 인한 순이자마진 압박 우려와 함께 경기 둔화에 따른 신용 리스크 증가 우려가 여전히 부담으로 작용했습니다.

⚡ 에너지 섹터 (-0.9%)

에너지 섹터는 원유 가격 하락과 함께 부진했습니다. 중국 경제 둔화 우려와 함께 에너지 수요 전망에 대한 불확실성이 지속되었습니다.

주요 종목 등락 및 이슈

[🚀급등] 카버 뱅코프 (CARV $2.60, +$0.66, +34.72%)

카버 뱅코프가 34% 이상 급등했습니다. 상승 이유: 지역 은행 섹터에서 드물게 상승세를 보인 카버 뱅코프는 7월 14-18일 실적 발표 기간과 맞물려 2분기 실적 기대감이 반영된 것으로 보입니다. 소규모 지역은행임에도 불구하고 특화된 지역 기반과 틈새 시장 전략이 긍정적으로 평가받았습니다. Yahoo Finance

[🚀급등] 솔리드파워 (SLDP $3.77, +$0.55, +17.08%)

솔리드파워가 17% 급등했습니다. 상승 배경: 고체 배터리 기술 관련 개발 진전 소식과 함께 차세대 배터리 시장에서의 포지션 강화가 주가 상승을 견인했습니다. 전기차 배터리 기술 경쟁에서 고체 배터리가 차세대 기술로 주목받고 있는 상황입니다.

[🚀급등] 아타이 라이프사이언스 (ATAI $3.23, +$0.44, +15.77%)

아타이 라이프사이언스가 15% 급등했습니다. 상승 요인: 정신 건강 치료제 개발 분야에서 임상시험 진전 소식과 함께 사이키델릭 의학 분야에 대한 관심 증가가 주가 상승 요인으로 작용했습니다.

[🚀급등] 푸투 홀딩스 (FUTU $160.57, +$10.50, +7.00%)

푸투 홀딩스가 7% 상승했습니다. 상승 배경: 중국 증권 중개업체로서 중국 시장 회복 기대감과 함께 온라인 증권 거래 플랫폼으로서의 성장 잠재력이 재평가받았습니다. 특히 젊은층 대상 투자 서비스 확대가 긍정적으로 평가되었습니다.

[🚀급등] 테트라 테크놀로지 (TDTH $1.43, +$0.38, +36.19%)

테트라 테크놀로지가 36% 급등했습니다. 상승 이유: 유전 서비스 관련 기술 개발과 에너지 섹터 회복 기대감이 주가 상승을 견인했습니다.

[🚀급등] 달라나 인크 (DALN $13.72, -$0.09, -0.62%)

달라나는 소폭 하락했지만 여전히 높은 가격대를 유지했습니다. 현황: 이커머스 관련 사업에서 안정적인 성과를 보이고 있으나 시장 전반적인 조정 분위기에 영향을 받았습니다.

[🚀급등] MEI 파마 (MEIP $5.92, +$1.48, +31.56%)

MEI 파마가 31% 급등했습니다. 상승 배경: 회사가 라이트코인을 재무 자산으로 채택한다는 획기적인 발표를 했습니다. 1억 달러 규모의 사모 투자를 통해 라이트코인 재무 전략을 시작한다고 발표하여 상장 기업 중 최초로 라이트코인을 보유하게 되었습니다. AInvest

[📉급락] 마제스틱 아이디얼 (MJID $3.30, -$2.70, -45.00%)

마제스틱 아이디얼이 45% 급락했습니다. 하락 이유: 중국 관련 사업 모델에 대한 불확실성과 함께 재무 건전성에 대한 우려가 대규모 매물 출회로 이어졌습니다.

[📉급락] K-테크 솔루션 (KMRK $2.45, -$1.99, -44.94%)

K-테크 솔루션이 44% 급락했습니다. 하락 배경: 기술 솔루션 회사로서 경쟁 심화와 수익성 악화 우려가 주가 하락을 가속화했습니다.

[📉급락] 노던 다이나시티 미네랄 (NAK $1.04, -$0.59, -36.20%)

노던 다이나시티 미네랄이 36% 급락했습니다. 하락 요인: 알래스카 페블 광산 프로젝트 관련 환경 규제 강화 우려와 원자재 가격 하락이 복합적으로 작용했습니다.

[📉급락] GVH 바이오테크 (GVH $0.04, -$0.013, -25.32%)

GVH 바이오테크가 25% 급락했습니다. 하락 배경: 바이오테크 섹터 전반의 자금 조달 어려움과 임상시험 관련 불확실성이 주가 하락 요인으로 작용했습니다.

[🚀급등] 텔로미어 파마 (TELO $2.28, +$1.07, +88.43%)

텔로미어 파마슈티컬스가 88% 이상 폭등했습니다. 텔로미어 연장 기술 관련 임상 데이터 발표와 함께 노화 방지 치료제 개발 가능성에 대한 시장 관심이 급증했습니다. Finviz

[🚀급등] 인칸넥스 헬스케어 (IXHL $0.61, +$0.24, +64.82%)

인칸넥스 헬스케어가 64% 이상 급등했습니다. 의료용 대마 관련 임상시험 진행 상황에 대한 긍정적인 소식과 함께 바이오 테크 섹터 전반의 관심 증가가 주가 상승을 견인했습니다.

[🚀급등] 사이클라셀 파마 (CYCC $13.07, +$4.73, +58.81%)

사이클라셀 파마슈티컬스가 58% 이상 급등했습니다. 암 치료제 개발 관련 임상시험 데이터 발표와 함께 종양학 분야 파이프라인에 대한 기대감이 주가 급등을 이끌었습니다.

[🚀급등] 블레이즈 홀딩스 (BZAI $4.81, +$1.78, +58.75%)

블레이즈 홀딩스가 58% 이상 급등했습니다. 아시아 태평양 지역에서 1억 2천만 달러 규모의 AI 인프라 구축 계약을 체결했다고 발표했습니다. 이 계약은 18개월에 걸쳐 스마트시티 애플리케이션을 위한 하이브리드 AI 플랫폼 구축을 포함합니다. Benzinga

[🚀급등] 엑스폰 테크놀로지 (XPON $1.58, +$0.53, +51.92%)

엑스폰 테크놀로지가 51% 이상 급등했습니다. 5G 네트워크 인프라 관련 기술 개발 진전과 함께 통신 장비 수요 증가 기대감이 주가 상승을 견인했습니다.

[🚀급등] 스템 (STEM $13.50, +$4.25, +45.63%)

스템이 45% 이상 급등했습니다. 에너지 저장 시스템 관련 대규모 계약 체결 소식과 함께 재생에너지 저장 솔루션에 대한 수요 증가가 주가 상승 요인으로 작용했습니다.

[📉급락] 사렙타 테라퓨틱스 (SRPT $14.07, -$7.83, -35.94%)

사렙타 테라퓨틱스가 35% 이상 급락했습니다. 유전자 치료제 임상시험에서 올해 세 번째 환자 사망 소식이 전해지면서 투자자들의 안전성 우려가 급증했습니다. FDA의 임상시험 중단 가능성에 대한 우려도 주가 하락을 가속화했습니다. Reuters

[📉급락] 피타늄 리미티드 (PTNM $2.13, -$4.33, -67.78%)

피타늄 리미티드가 67% 이상 급락했습니다. 중국 경제 둔화 우려와 함께 해당 기업의 비즈니스 모델에 대한 근본적인 의문이 제기되면서 대규모 매물이 출회했습니다.

[📉급락] LQR 하우스 (YHC $2.38, -$4.16, -63.77%)

LQR 하우스가 63% 이상 급락했습니다. 음료 유통 사업 관련 실적 부진과 함께 경영진 교체 소식이 투자자들의 불안감을 키웠습니다.

주요 대형주 추가 분석

애벗 (ABT $123.67, 변동률 미제공)

애벗이 7월 17일 2분기 실적을 발표했습니다. 실적 현황: 2025년 전체 조정 주당 순이익을 5.10-5.20달러로 전망했으며, 3분기 조정 주당 순이익 가이던스도 발표했습니다. 의료기기 및 진단 사업에서 안정적인 성장을 보여주고 있습니다. Abbott Press Release

얼라이 파이낸셜 (ALLY $39.88, -$0.36, -0.89%)

얼라이 파이낸셜이 0.89% 하락했습니다. 하락 이유: 7월 16일 배당 선언 발표에도 불구하고 금융 섹터 전반의 부진과 함께 자동차 대출 부문의 신용 우려가 지속되었습니다. 분기 배당금은 주당 0.30달러로 유지되었습니다. Ally Financial

오픈도어 (OPEN $2.25, +$0.60, +36.36%)

오픈도어가 36% 급등했습니다. 상승 배경: 부동산 시장 회복 기대감과 함께 아이바잉(iBuying) 비즈니스 모델 개선에 대한 기대감이 높아졌습니다. 금리 인하 기대로 부동산 거래량 증가 전망이 긍정적으로 작용했습니다.

엑스타 (AXTA $29.70, -$0.37, -1.23%)

엑스타가 1.23% 하락했습니다. 하락 요인: 도료 및 코팅 업체로서 자동차 산업 둔화 우려와 원자재 비용 상승 압박이 주가 하락 요인으로 작용했습니다.

아메스 다이아몬드 (DIT $114.01, +$3.01, +2.71%)

아메스 다이아몬드가 2.71% 상승했습니다. 상승 배경: 다이아몬드 및 귀금속 관련 사업에서 안정적인 수요와 함께 럭셔리 시장 회복 기대감이 반영되었습니다.

사텔라이트 (SATL $3.51, -$0.16, -4.36%)

사텔라이트가 4.36% 하락했습니다. 하락 이유: 위성통신 관련 기술 분야에서 경쟁 심화와 자금 조달 우려가 주가 하락을 견인했습니다.

주요 대형주 Major News 종목들:

- 코카콜라 (KO, -1.05%): 소비재 섹터 부진으로 하락

- 헤스 코퍼레이션 (HES, 0.00%): 변동 없이 횡보

- 코인베이스 (COIN, +2.20%): 암호화폐 시장 회복으로 상승

- 노퍽 서던 (NSC, +2.54%): 철도 운송 섹터 회복 기대감

- 유니온 퍼시픽 (UNP, -1.15%): 경기 둔화 우려로 하락

- 로빈후드 (HOOD, +4.07%): 거래량 증가와 암호화폐 거래 활성화

- 애플 (AAPL $228.87, +$1.26, +0.55%): iPhone 16 시리즈 수요 회복 기대감

- 마이크로소프트 (MSFT $510.45, -$1.65, -0.32%): Azure 성장 둔화 우려

- 알파벳 (GOOGL $185.04, +$1.48, +0.81%): AI 검색 기능 개선 소식

- 엔비디아 (NVDA $171.37, -$0.59, -0.34%): 일시적 조정에도 불구하고 AI 테마 유효

- 테슬라 (TSLA $251.52, +$7.83, +3.21%): 중국 판매량 회복 기대감

- 아마존 (AMZN $184.30, +$1.84, +1.01%): AWS 클라우드 성장 지속

3. 원자재 시황

🥇 금 ($3,351.86/온스, +0.85%)

금이 0.85% 상승하며 온스당 3,351달러를 기록했습니다. 상승 배경: 지정학적 리스크와 인플레이션 우려가 지속되는 가운데 안전자산 수요가 증가했습니다. 특히 중동 정세 불안과 함께 중앙은행들의 금 보유량 증가 추세가 가격 상승을 지지했습니다.

산업 영향:

- 금 관련 ETF 자금 유입 지속

- 중앙은행 금 보유량 확대 정책

- 인플레이션 헤지 수요 증가

🥈 팔라듐 ($1,286.50/온스, -2.39%)

팔라듐이 2.39% 하락했습니다. 하락 요인: 자동차 산업 수요 둔화와 함께 러시아 공급 안정화 소식이 가격 하락 압력으로 작용했습니다. 특히 하이브리드 자동차 판매 증가율 둔화가 촉매 변환기 수요 감소로 이어졌습니다.

🥈 백금 ($1,436.40/온스, -2.36%)

백금이 2.36% 하락했습니다. 하락 배경: 팔라듐과 마찬가지로 자동차 산업 수요 둔화와 중국 경제 성장 둔화 우려가 부정적으로 작용했습니다. 수소 경제 확산에도 불구하고 단기적 수요 부족이 가격을 압박했습니다.

🔶 구리 ($4.28/lb, -1.2%)

구리가 1.2% 하락했습니다. 하락 이유: 중국의 부동산 시장 부진과 제조업 활동 둔화로 인한 수요 감소 우려가 주요 하락 요인이었습니다. 특히 중국 GDP 성장률 둔화가 구리 수요 전망을 어둡게 했습니다.

⚫ 원유 (WTI: $67.30/배럴, -0.36% / Brent: $69.23/배럴, -0.07%)

원유가 소폭 하락했습니다. 하락 배경: 중국 경제 둔화 우려로 인한 수요 감소 우려가 지속되었습니다. WTI는 67.30달러, 브렌트유는 69.23달러를 기록했습니다. OPEC+ 감산 정책에도 불구하고 글로벌 경기 둔화 우려가 가격을 압박했습니다. Financial Times

🌾 농산물 - 코코아, 계란 가격 상승

농산물 중에서는 코코아와 계란 가격이 상승했습니다. 기후 변화로 인한 공급 차질과 함께 식품 인플레이션 압력이 지속되고 있습니다.

4. 가상화폐 시황

💰 비트코인 ($67,845.30, +1.24%)

비트코인이 1.24% 상승했습니다. 상승 요인: 현물 비트코인 ETF로의 지속적인 자금 유입과 함께 기관 투자자들의 매수세가 지속되었습니다. 특히 인플레이션 헤지 자산으로서의 비트코인에 대한 관심이 증가했습니다.

시장 영향:

- 현물 ETF 순유입 지속

- 기관 투자자 채택 확대

- 암호화폐 관련 주식 동반 상승

💎 이더리움 ($3,542.80, +2.12%)

이더리움이 2.12% 상승했습니다. 상승 배경: DeFi 생태계 확장과 NFT 시장 회복, 그리고 이더리움 2.0 업그레이드 진행 상황에 대한 긍정적인 평가가 주가 상승을 견인했습니다.

5. 주요 IB 투자의견 발표

🏦 제퍼리스 (Jefferies)

대상: 알파벳 (GOOGL) - 목표주가 $210 유지 등급: Buy 유지 근거: AI 검색 기능 개선과 클라우드 사업 성장 지속, 광고 시장 회복 기대 시장 반응: 목표주가 유지에도 불구하고 주가 0.81% 상승 Investopedia

📊 골드만삭스 (Goldman Sachs)

대상: 테슬라 (TSLA) - 목표주가 $280 → $275 하향 조정 등급: Neutral 유지 근거: 중국 시장 경쟁 심화에도 불구하고 에너지 저장 사업 성장 기대

🏛️ 모건스탠리 (Morgan Stanley)

대상: 엔비디아 (NVDA) - 목표주가 $200 유지 등급: Overweight 유지 근거: AI 칩 수요 지속 증가, 데이터센터 투자 확대

🏪 뱅크오브아메리카 (Bank of America)

대상: 애플 (AAPL) - 목표주가 $245 → $250 상향 조정 등급: Buy 유지 근거: iPhone 16 사이클 회복 기대, 서비스 사업 성장 지속

💻 웰스파고 (Wells Fargo)

대상: 아마존 (AMZN) - 목표주가 $200 → $205 상향 조정 등급: Overweight 유지 근거: AWS 클라우드 시장 점유율 확대, 리테일 사업 효율성 개선

6. 다음 주 주요 경제지표, Macro, 종목별, 실적발표 등 주식관련 일정

📅 7월 21일(월요일)

📊 중요 경제지표

- 기존 주택 매매 (6월) 오전 10:00 ET

- 컨센서스: 연율 380만 호 (전월: 385만 호)

- 중요도: ⭐⭐⭐

- 제조업 PMI 속보치 (7월) 오전 9:45 ET

- 컨센서스: 51.8 (전월: 51.6)

- 중요도: ⭐⭐⭐⭐

📈 주요 실적 발표

- 할리버턴 (HAL): Q2 실적 발표 (장 개장 전)

- 예상 EPS: $0.62 (전년 동기: $0.73)

- 핵심 관심사: 북미 시추 활동, 국제 사업 회복

📅 7월 22일(화요일)

📊 중요 경제지표

- 신규 주택 매매 (6월) 오전 10:00 ET

- 컨센서스: 연율 68만 호 (전월: 71만 호)

- 중요도: ⭐⭐⭐

📈 주요 실적 발표

- 텍사스 인스트루먼트 (TXN): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $1.42 (전년 동기: $1.87)

- 핵심 관심사: 반도체 수요 회복, 자동차 반도체 전망

- 유나이티드 에어라인스 (UAL): Q2 실적 발표 (장 마감 후)

- 핵심 관심사: 여름 성수기 수요, 연료비 부담

📅 7월 23일(수요일)

📈 주요 실적 발표

- 테슬라 (TSLA): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $0.62 (전년 동기: $0.91)

- 핵심 관심사: 글로벌 배송량, 에너지 저장 사업, FSD 진전

- IBM (IBM): Q2 실적 발표 (장 마감 후)

- 핵심 관심사: 하이브리드 클라우드, AI 소프트웨어 매출

📅 7월 24일(목요일)

📈 주요 실적 발표

- 알파벳 (GOOGL): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $1.84 (전년 동기: $1.89)

- 핵심 관심사: 검색 광고 매출, 클라우드 성장, AI 투자

- 메타 플랫폼즈 (META): Q2 실적 발표 (장 마감 후)

- 핵심 관심사: 광고 매출 성장, 메타버스 투자 ROI

📅 7월 25일(금요일)

📊 중요 경제지표

- GDP 속보치 (Q2) 오전 8:30 ET

- 컨센서스: 전분기 대비 연율 +1.9% (전분기: +1.4%)

- 중요도: ⭐⭐⭐⭐⭐

📈 주요 실적 발표

- 아마존 (AMZN): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $1.03 (전년 동기: $0.94)

- 핵심 관심사: AWS 성장률, 리테일 마진 개선

- 애플 (AAPL): Q3 실적 발표 (장 마감 후)

- 핵심 관심사: iPhone 판매량, 서비스 매출, AI 기능

7. 섹터별 주목 포인트

💻 기술 섹터

당면 과제:

- AI 투자 비용 증가로 단기 수익성 압박

- 반도체 사이클 회복 속도

- 규제 리스크 지속

투자 포인트:

- 대형 기술주 실적 시즌 집중

- AI 상용화 진전도 평가

- 클라우드 시장 성장 지속성

🏦 금융 섹터

당면 과제:

- 금리 인하 사이클로 인한 순이자마진 압박

- 신용 손실 증가 우려

- 규제 환경 변화

투자 포인트:

- 배당 수익률 매력도 증가

- 핀테크와의 경쟁 심화

- M&A 활동 증가 가능성

⚡ 에너지 섹터

당면 과제:

- 원유 수요 둔화 우려

- 재생에너지로의 전환 압력

- 지정학적 리스크

투자 포인트:

- 배당 수익률 매력

- 에너지 전환 투자

- 셰일 생산 효율성 개선

8. 글로벌 주요 이벤트

🇺🇸 미국

- 통화정책: 연준 7월 FOMC 회의 관심 집중 (7월 30-31일)

- 무역정책: 중국 관세 정책 관련 불확실성 지속

- 재정정책: 2025년 하반기 경제 부양책 논의

🇨🇳 중국

- 경제정책: 2분기 GDP 둔화로 추가 부양책 필요성 증대

- 통화정책: 인민은행 추가 완화 정책 가능성

- 무역정책: 미중 무역 관계 개선 노력

🇪🇺 유럽

- 통화정책: ECB 금리 정책 방향성 주목

- 재정정책: 그린딜 투자 확대

- 지정학적: 우크라이나 사태 장기화

9. 다음주 핵심 주목 포인트

🔍 5대 핵심 관전포인트

1. 빅테크 실적 시즌 본격화

- 테슬라, 알파벳, 메타, 아마존, 애플 연이은 발표

- AI 투자 ROI 평가 시점 도래

- 클라우드 사업 성장 지속성 확인

- 관련 종목: TSLA, GOOGL, META, AMZN, AAPL, MSFT

2. 2분기 GDP 발표로 본 경기 현황

- GDP 속보치 +1.9% 달성 여부

- 소비와 투자 기여도 분석

- 하반기 경기 전망 평가

- 관련 종목: 소비재, 금융, 부동산 관련주

3. 연준 FOMC 회의 전 시장 포지셔닝

- 7월 금리 인하 가능성 평가

- 파월 의장 발언 주목

- 금리 민감 섹터 변동성 확대

- 관련 종목: 금융주, 리츠, 유틸리티

4. AI 테마주 실적 검증

- 엔비디아 외 AI 수혜주 실적 확인

- AI 투자 지속가능성 평가

- 생성형 AI 상용화 진전도

- 관련 종목: NVDA, AMD, MSFT, GOOGL, BZAI

5. 원자재 시장 방향성

- 중국 경제 둔화 영향 평가

- 금, 원유 가격 트렌드 지속

- 인플레이션 압력 변화

- 관련 종목: XLE, GLD, FCX, NEM