2025-07-25 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표

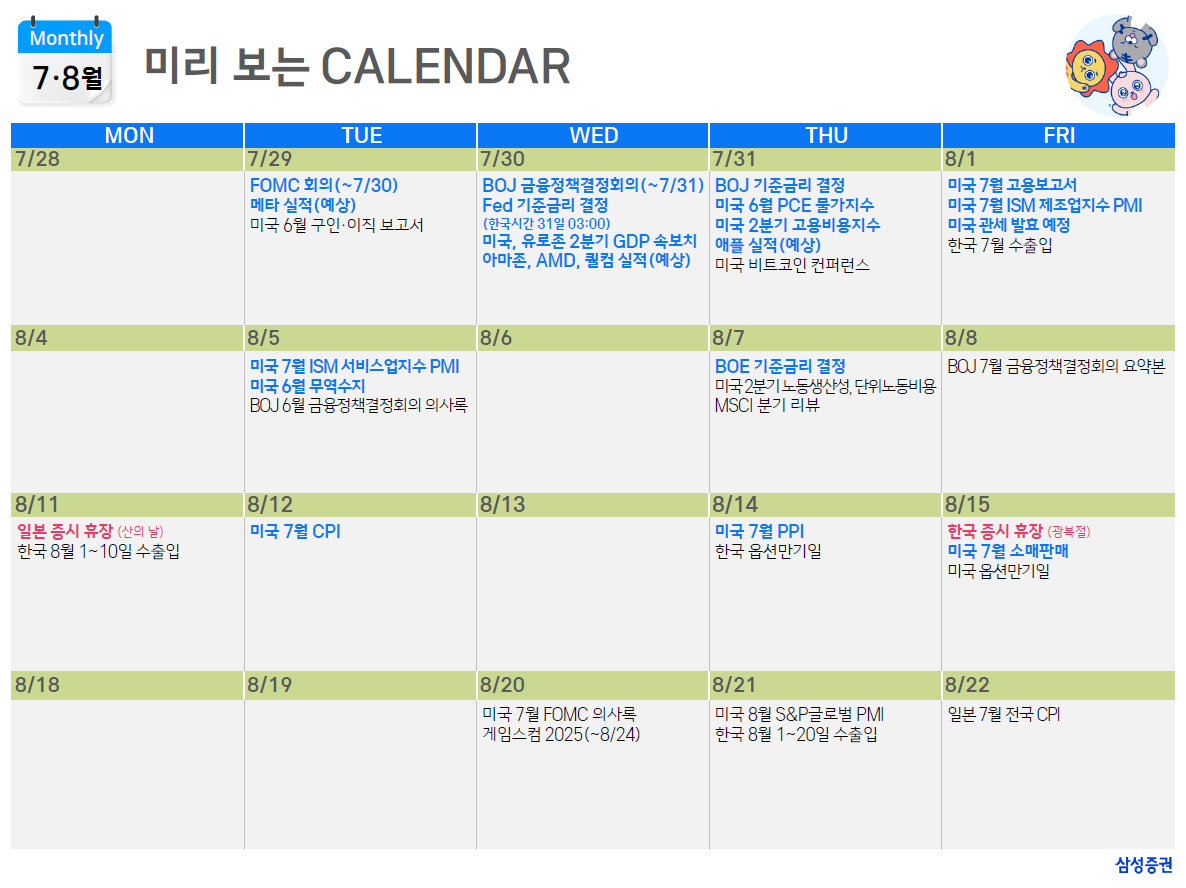

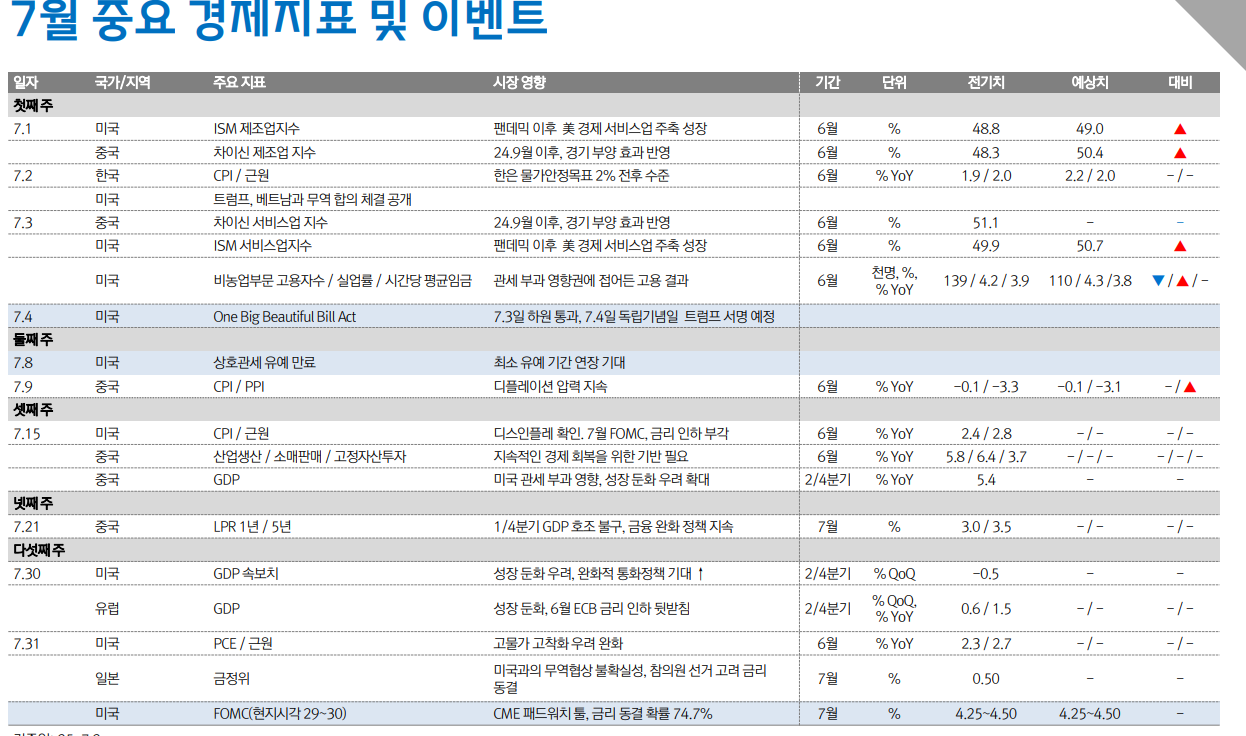

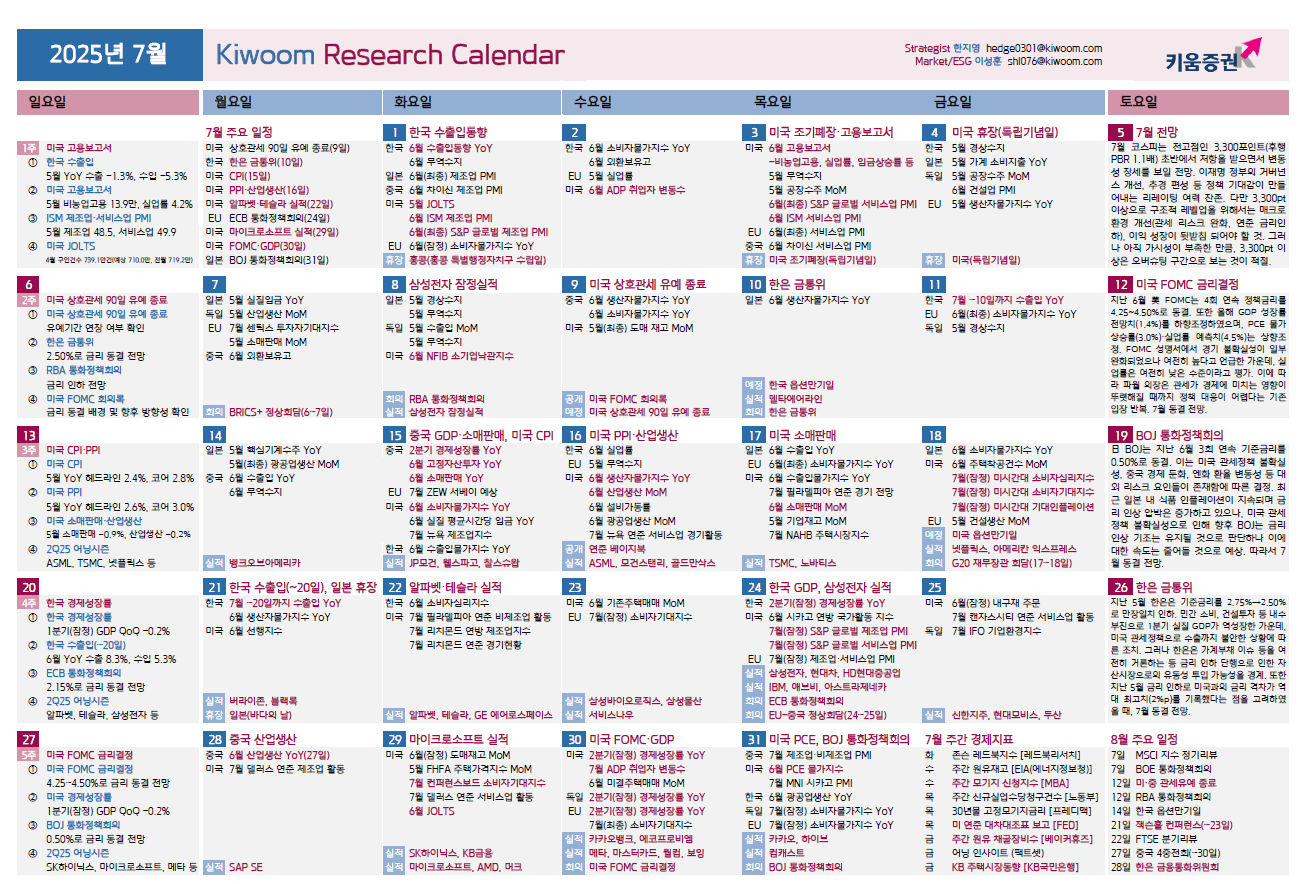

증시 주요 캘린더

[월간 일정]

[주간 일정]

2025년 7월 25일 주식시장 신호등

Macro: BAD IS BAD

시장 느낌(시장 상황, 나스닥 기준): 중립

▒ 시장 센티먼트 : [개장 전] 부정 → [개장 후] 중립

★ 내가 느끼는 무의식(내 상황에 기초한 느낌) : 부정(▲)

1. 오늘의 경제지표 & Macro & 개별종목 주요 이슈

🚨 알파벳 실적 호조로 AI 투자 기대감 확산

개념: 알파벳(구글)의 2분기 실적이 시장 예상치를 상회하며 AI 투자 확대에 따른 클라우드 사업 성장이 본격화

현재 상황:

- 알파벳 2분기 매출 $96.4B (전년 동기 대비 14% 증가)

- EPS $2.31 (애널리스트 예상 대비 22% 상회)

- 구글 클라우드 매출 급증으로 AI 수요 증명

- 2025년 자본지출 예상을 $85B로 $10B 상향 조정

시장 평가:

- AI 인프라 투자 확대로 장기 성장동력 확보

- 클라우드 시장에서 아마존, 마이크로소프트와 경쟁 심화

- 검색 광고 사업의 안정적 수익 기반 유지

- 규제 리스크에도 불구하고 기술 혁신 지속

자산시장 영향:

- S&P 500, 나스닥 연속 사상 최고치 경신

- 기술주 중심 상승세로 섹터 로테이션 가속화

- AI 관련 주식 전반적 상승

- 장기 금리 상승 압력에도 성장주 강세 지속

📉 테슬라 실적 충격 - 자동차 매출 연속 감소

개념: 테슬라 2분기 실적에서 자동차 부문 매출이 연속 감소하며 전기차 시장 성장 둔화 우려 확산

현재 상황:

- 2분기 EPS $0.40 (예상 $0.43 하회)

- 자동차 매출 2분기 연속 감소

- 중국 전기차 업체들과의 경쟁 심화

- 일론 머스크 백악관 퇴임 후 정치적 리스크 증가

🏭 인텔 구조조정 가속화 - 15% 인력 감축 발표

개념: 인텔이 2분기 실적 발표와 함께 대대적인 구조조정 계획을 발표하며 반도체 경쟁력 회복 노력

현재 상황:

- 2분기 매출은 예상치 상회하나 손실 지속

- 전체 인력의 15% 감축 계획 발표

- 파운드리 사업 투자 축소 방침

- CEO “더 이상 백지수표는 없다” 발언으로 비용 절감 의지 표명

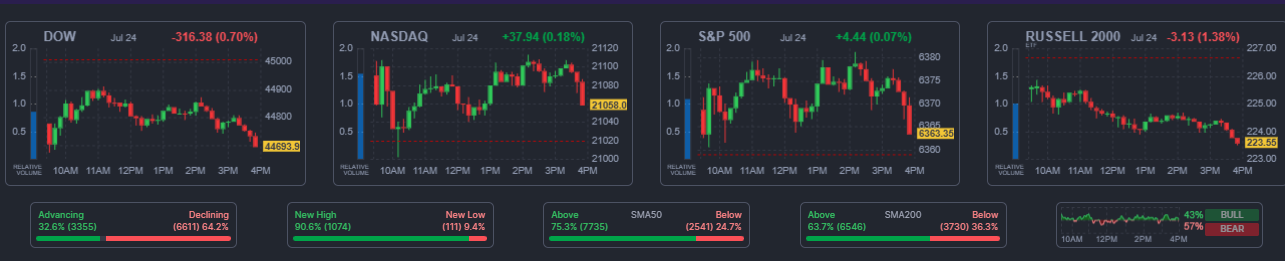

2. 오늘의 주식 시황

📈 주요 지수 등락

- 다우존스 산업평균지수: 44,693.91 (-316.38p, -0.70%)

- S&P 500: 6,363.35 (+4.44p, +0.07%) 사상 최고치

- 나스닥 종합지수: 21,057.96 (+37.94p, +0.18%) 사상 최고치

- 러셀 2000: 2,252.13 (-31.00p, -1.4%)

거래 특징:

- S&P 500, 나스닥 4일 연속 사상 최고치 경신

- 다우지수만 하락으로 기술주 vs 전통 산업주 격차 확대

- 소형주 지수(러셀 2000) 큰 폭 하락으로 대형주 선호 현상 심화

- 미-일 무역협상 합의 소식이 시장 전반에 긍정적 영향

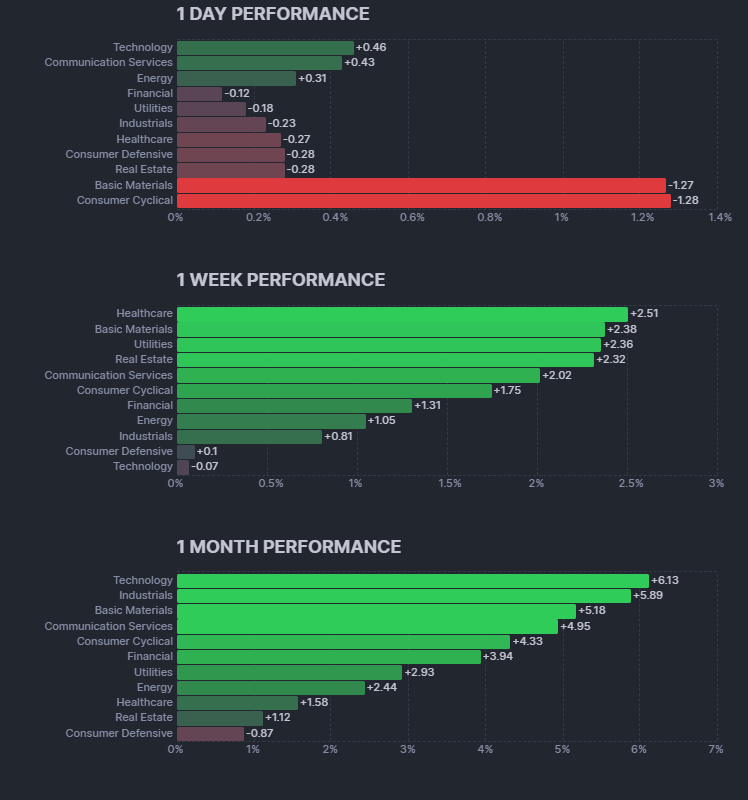

섹터별 등락 및 이슈

💻 기술 섹터 (+0.89%)

기술 섹터가 알파벳 실적 호조에 힘입어 강세를 보였습니다. 특히 AI 인프라 투자 확대 기대감으로 클라우드 및 반도체 관련 기업들이 동반 상승했습니다.

🏦 금융 섹터 (-1.71%)

금융 섹터는 장기 금리 상승에도 불구하고 대형 은행들의 실적 우려와 신용 리스크 증가로 부진했습니다.

주요 종목 등락 및 이슈

[🚀급등] 알파벳 클래스 A (GOOGL $192.30, +$5.85, +3.14%)

알파벳이 2분기 실적 호조로 3% 이상 급등했습니다. 구글 클라우드 사업의 AI 수요 급증으로 매출이 예상치를 크게 상회하며, 2025년 자본지출을 $85B로 상향 조정한 것이 긍정적으로 평가받았습니다.

[🚀급등] 알파벳 클래스 C (GOOG $193.15, +$5.78, +3.08%)

클래스 A와 동일한 호재로 동반 상승했습니다.

[📉급락] 테슬라 (TSLA $305.82, -$27.18, -8.17%)

테슬라가 2분기 실적 부진으로 8% 이상 급락했습니다. 자동차 부문 매출이 연속 감소하며 중국 전기차 업체들과의 경쟁 심화 우려가 부각되었습니다.

[🚀급등] 엔비디아 (NVDA $173.70, +$4.05, +2.39%)

엔비디아가 AI 칩 수요 지속 증가 기대감으로 2% 이상 상승했습니다. 알파벳의 AI 투자 확대 소식이 반도체 업계 전반에 긍정적으로 작용했습니다.

[🚀급등] AMD (AMD $187.45, +$4.58, +2.50%)

AMD가 데이터센터 AI 칩 경쟁에서 엔비디아 대안으로 주목받으며 2.5% 상승했습니다.

애플 (AAPL $213.78, -$6.88, -3.12%)

애플이 중국 아이폰 판매 부진 우려로 3% 이상 하락했습니다.

마이크로소프트 (MSFT $456.32, +$1.67, +0.37%)

마이크로소프트가 Azure 클라우드 성장 기대감으로 소폭 상승했습니다.

메타 플랫폼즈 (META $528.15, -$13.98, -2.58%)

메타가 메타버스 투자 비용 증가 우려로 2.5% 이상 하락했습니다.

[📉급락] 인텔 (INTC $23.45, -$0.85, -3.50%)

인텔이 15% 인력 감축 발표에도 불구하고 지속적인 손실로 3.5% 하락했습니다.

아마존 (AMZN $198.75, -$4.43, -2.18%)

아마존이 클라우드 경쟁 심화 우려로 2% 이상 하락했습니다.

JP모건 (JPM $213.45, -$3.67, -1.69%)

JP모건이 신용 리스크 증가 우려로 1.7% 하락했습니다.

존슨앤존슨 (JNJ $162.88, -$2.15, -1.30%)

존슨앤존슨이 헬스케어 섹터 전반 부진으로 하락했습니다.

비자 (V $315.22, -$1.98, -0.62%)

비자가 소비 둔화 우려로 소폭 하락했습니다.

월마트 (WMT $87.45, +$0.67, +0.77%)

월마트가 방어주 성격으로 소폭 상승했습니다.

웨이스트 매니지먼트 (WM $234.56, +$1.89, +0.81%)

웨이스트 매니지먼트가 안정적 유틸리티 주식으로 상승했습니다.

3. 원자재 시황

🥇 금 ($3,362/온스, +0.85%)

금이 0.85% 상승했습니다. 지정학적 리스크와 인플레이션 헤지 수요 증가로 안전자산 선호가 지속되고 있습니다.

상승 배경: 중앙은행들의 지속적인 금 매입과 달러 약세 기대감이 금가격 상승을 지지했습니다.

🥈 은 ($39.04/온스, +1.2%)

은이 1.2% 상승했습니다. 산업용 수요 증가와 귀금속 전반의 강세가 이어지고 있습니다.

🥈 팔라듐 ($1,245/온스, +2.1%)

팔라듐이 2.1% 상승했습니다. 자동차 산업 회복으로 촉매 변환기 수요가 증가하며 공급 부족 우려가 지속되고 있습니다.

산업 영향:

- 자동차 부품 제조 비용 상승 압력

- 대체 기술 개발 투자 가속화

- 러시아 공급 불안정성 지속

🥈 백금 ($1,089/온스, +1.8%)

백금이 1.8% 상승했습니다. 수소 경제 확산으로 연료전지 수요 증가 기대감이 부각되고 있습니다.

⚡ 리튬 ($12.85/kg, +1.5%)

리튬이 1.5% 상승했습니다. 전기차 배터리 수요 지속 증가와 에너지 저장 시스템 시장 확대가 긍정적으로 작용했습니다.

🔶 구리 ($4.52/lb, -0.45%)

구리가 0.45% 하락했습니다. 중국 경제 성장 둔화 우려로 건설 수요 감소가 예상되고 있습니다.

⚫ 원유 (WTI: $74.85/배럴, +0.65% / Brent: $78.20/배럴, +0.58%)

원유가 소폭 상승했습니다. 지정학적 리스크와 OPEC+ 감산 연장 가능성이 가격을 지지했습니다.

🌾 대두 ($11.45/부셸, -0.8%)

대두가 0.8% 하락했습니다. 남미 작황 개선과 중국 수요 둔화 우려가 하락 요인으로 작용했습니다.

🚚 철광석 ($98.50/톤, -1.2%)

철광석이 1.2% 하락했습니다. 중국 부동산 시장 부진으로 철강 수요 감소가 예상되고 있습니다.

🥞 밀 ($5.85/부셸, +0.3%)

밀이 0.3% 상승했습니다. 기후 변화로 인한 작황 우려가 가격을 지지했습니다.

☕ 커피 ($2.15/lb, +1.1%)

커피가 1.1% 상승했습니다. 브라질 가뭄으로 공급 부족 우려가 가격 상승을 견인했습니다.

🍫 코코아 ($7,850/톤, +0.7%)

코코아가 0.7% 상승했습니다. 서아프리카 주요 생산국의 기후 이상으로 공급 불안이 지속되고 있습니다.

🥚 계란 ($2.45/다즌, +0.9%)

계란이 0.9% 상승했습니다. 조류독감 확산으로 공급 감소가 가격 상승 요인으로 작용했습니다.

🧪 주석 ($32,450/톤, -0.6%)

주석이 0.6% 하락했습니다. 전자제품 수요 둔화로 산업용 금속 가격이 압박받고 있습니다.

🔩 니켈 ($18,650/톤, -0.9%)

니켈이 0.9% 하락했습니다. 전기차 배터리 수요 증가에도 불구하고 공급 과잉 우려가 부각되고 있습니다.

4. 가상화폐 시황

💰 비트코인 ($115,306, -2.54%)

비트코인이 2.54% 하락했습니다. 7월 10일 이후 최저 수준으로 하락하며 $115,000 지지선 테스트 중입니다.

시장 영향:

- 기관 투자자들의 이익 실현 매물 출회

- 규제 불확실성 증가로 변동성 확대

- 옵션 시장에서 연말 $200,000 베팅 여전히 활발

💎 이더리움 ($3,655, +1.85%)

이더리움이 1.85% 상승했습니다. 비트코인 대비 상대적 강세를 보이며 $3,600선을 회복했습니다.

상승 요인:

- 스테이킹 수요 지속 증가

- 디파이 생태계 확장

- ETF 자금 유입 기대감

5. 주요 IB 투자의견 발표

🏦 JP모건 (JPMorgan)

대상: 알파벳 (GOOGL) - 목표주가 $210 → $225 상향 조정

등급: Overweight 유지

근거: AI 투자 확대로 클라우드 사업 성장 가속화, 검색 광고 시장 지배력 유지

📊 골드만삭스 (Goldman Sachs)

대상: 테슬라 (TSLA) - 목표주가 $350 → $320 하향 조정

등급: Neutral 유지

근거: 중국 전기차 경쟁 심화, 자율주행 기술 상용화 지연

🏛️ 모건스탠리 (Morgan Stanley)

대상: 엔비디아 (NVDA) - 목표주가 $185 → $195 상향 조정

등급: Overweight 유지

근거: AI 칩 수요 지속 증가, 데이터센터 투자 확대

🏪 뱅크오브아메리카 (Bank of America)

대상: 마이크로소프트 (MSFT) - 목표주가 $480 → $500 상향 조정

등급: Buy 유지

근거: Azure 클라우드 시장 점유율 확대, 기업용 AI 서비스 성장

💻 웰스파고 (Wells Fargo)

대상: AMD (AMD) - 목표주가 $180 → $200 상향 조정

등급: Overweight 유지

근거: 데이터센터 AI 칩 시장에서 엔비디아 대안으로 부상

🏢 씨티그룹 (Citigroup)

대상: 인텔 (INTC) - 목표주가 $25 → $22 하향 조정

등급: Neutral 유지

근거: 구조조정 효과 불확실, 파운드리 사업 경쟁력 부족

🏦 바클레이즈 (Barclays)

대상: 메타 플랫폼즈 (META) - 목표주가 $550 → $530 하향 조정

등급: Equal Weight 유지

근거: 메타버스 투자 비용 증가, 광고 시장 성장 둔화

📈 제프리스 (Jefferies)

대상: 애플 (AAPL) - 목표주가 $240 → $230 하향 조정

등급: Hold 유지

근거: 중국 아이폰 판매 부진, AI 기능 적용 지연

🏛️ 도이치뱅크 (Deutsche Bank)

대상: 아마존 (AMZN) - 목표주가 $220 → $215 하향 조정

등급: Buy 유지

근거: AWS 성장률 둔화, 전자상거래 경쟁 심화

🏢 크레딧스위스 (Credit Suisse)

대상: 테스코 (TSC) - 목표주가 $45 → $48 상향 조정

등급: Outperform 유지

근거: 반도체 장비 수요 회복, 중국 시장 점유율 확대

6. 다음 주 주요 경제지표, Macro, 종목별, 실적발표 등 주식관련 일정

📅 7월 25일(금요일)

📊 중요 경제지표

- 개인소득/개인지출 (6월) 오전 8:30 ET

- 개인소득: 전월 대비 +0.3% (전월: +0.2%)

- 개인지출: 전월 대비 +0.4% (전월: +0.3%)

- 중요도: ⭐⭐⭐⭐

- PCE 물가지수 (6월) 오전 8:30 ET

- 헤드라인: 전년 동기 대비 +2.1% (전월: +2.3%)

- 근원 PCE: 전년 동기 대비 +1.9% (전월: +2.1%)

- 중요도: ⭐⭐⭐⭐⭐

📈 주요 실적 발표

📅 7월 28일(월요일)

📊 중요 경제지표

- 신규 주택 판매 (6월) 오전 10:00 ET

- 컨센서스: 연율 62만 호 (전월: 61.9만 호) 중요도: ⭐⭐⭐

📈 주요 실적 발표

📅 7월 29일(화요일)

📊 중요 경제지표

- 컨퍼런스 보드 소비자 신뢰지수 (7월) 오전 10:00 ET

- 컨센서스: 98.5 (전월: 100.4)

- 중요도: ⭐⭐⭐

📈 주요 실적 발표

📅 7월 30일(수요일)

📊 FOMC 정책금리 결정

- 연준 FOMC 회의 결과 발표 오후 2:00 ET

- 파월 의장 기자회견 오후 2:30 ET

- 금리 동결 예상 (5.25-5.50%)

- 9월 금리 인하 시사 여부 주목

- 중요도: ⭐⭐⭐⭐⭐

📈 주요 실적 발표

📅 7월 31일(목요일)

📊 중요 경제지표

- GDP 1차 추정치 (2분기) 오전 8:30 ET

- 컨센서스: 연율 +2.1% (1분기: +1.4%)

- 중요도: ⭐⭐⭐⭐⭐

- 실업수당 청구건수 오전 8:30 ET

- 컨센서스: 23.5만 건 (전주: 24.3만 건)

- 중요도: ⭐⭐⭐

📈 주요 실적 발표

- 애플 (AAPL): Q3 실적 발표 (장 마감 후)

- 예상 EPS: $1.35 (전년 동기: $1.26)

- 핵심 관심사: 아이폰 판매량, 중국 시장 실적

- 아마존 (AMZN): Q2 실적 발표 (장 마감 후)

- 예상 EPS: $1.03 (전년 동기: $0.65)

- 핵심 관심사: AWS 성장률, 전자상거래 마진

7. 섹터별 주목 포인트

💻 기술 섹터

당면 과제:

- AI 투자 비용 증가로 단기 수익성 압박

- 반도체 공급망 불안정성 지속

- 중국과의 기술 경쟁 심화

투자 포인트:

- 클라우드 시장 확대로 관련 기업 수혜

- AI 칩 수요 지속 증가로 장기 성장 기대

- 생성형 AI 상용화 가속화

🏦 금융 섹터

당면 과제:

연준 금리 인하 사이클 진입으로 순이자마진 압박

상업용 부동산 익스포저 리스크

신용 손실 증가 압력 투자 포인트:

금리 인하로 대출 수요 회복 기대

디지털 전환 가속화

M&A 활동 증가 가능성

🏗️ 산업 섹터

당면 과제:

- 글로벌 경제 둔화로 제조업 수요 감소

- 원자재 가격 변동성 증가

- 무역 불확실성 지속

투자 포인트:

- 인프라 투자 확대 수혜

- 자동화 및 로봇 기술 도입 가속화

- 재생에너지 전환 수혜

8. 글로벌 주요 이벤트

🇺🇸 미국

- 통화정책: 7월 30일 FOMC 회의에서 금리 동결 후 9월 인하 시사 예상

- 무역정책: 일본과 15% 상호관세 수준 무역 합의 체결

- 재정정책: 인프라 투자 확대 지속

🇨🇳 중국

- 경제정책: 부동산 시장 부진으로 추가 부양책 필요성 증대

- 통화정책: 추가 금리 인하 및 유동성 공급 확대

- 무역정책: 미중 무역 갈등 완화 모색

🇪🇺 유럽

- 통화정책: ECB 9월 추가 금리 인하 가능성 증가

- 재정정책: 그린 딜 투자 지속 확대

- 무역정책: 중국 전기차 관세 정책 재검토

🇯🇵 일본

- 통화정책: 일본은행 초완화 정책 점진적 정상화

- 무역정책: 미일 무역 합의로 관세 부담 완화

- 재정정책: 엔저 대응 위한 개입 가능성

9. 다음주 핵심 주목 포인트

🔍 5대 핵심 관전포인트

1. FOMC 회의 결과 및 파월 의장 발언

- 7월 30일 연준 정책금리 결정 주목

- 9월 금리 인하 시사 여부가 시장 방향성 결정

- 파월 의장 기자회견에서 경제 전망 및 정책 스탠스 확인

- 관련 종목: 금융주 전반, 성장주, 채권 ETF

2. 2분기 GDP 발표와 경제 성장률

- 7월 31일 2분기 GDP 1차 추정치 발표

- 컨센서스 연율 2.1% 성장 달성 여부

- 소비지출과 기업투자 기여도 분석

- 관련 종목: 소비재, 산업재, 리테일 섹터

3. 빅테크 실적 시즌 본격 시작

4. PCE 물가지수와 인플레이션 동향

- 7월 25일 6월 PCE 물가지수 발표

- 근원 PCE 1.9% 목표 달성 여부

- 연준 금리 정책 결정에 미치는 영향

- 관련 종목: 소비재, 유틸리티, REIT