2025-09-05 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표 #주식시황 #경제뉴스 #기업뉴스 #종목정보

증시 주요 캘린더

[월간 일정]

[주간 일정]

2025년 9월 5일 주식시장 신호등

Macro: BAD IS GOOD

시장 느낌(시장 상황, 나스닥 기준): 긍정

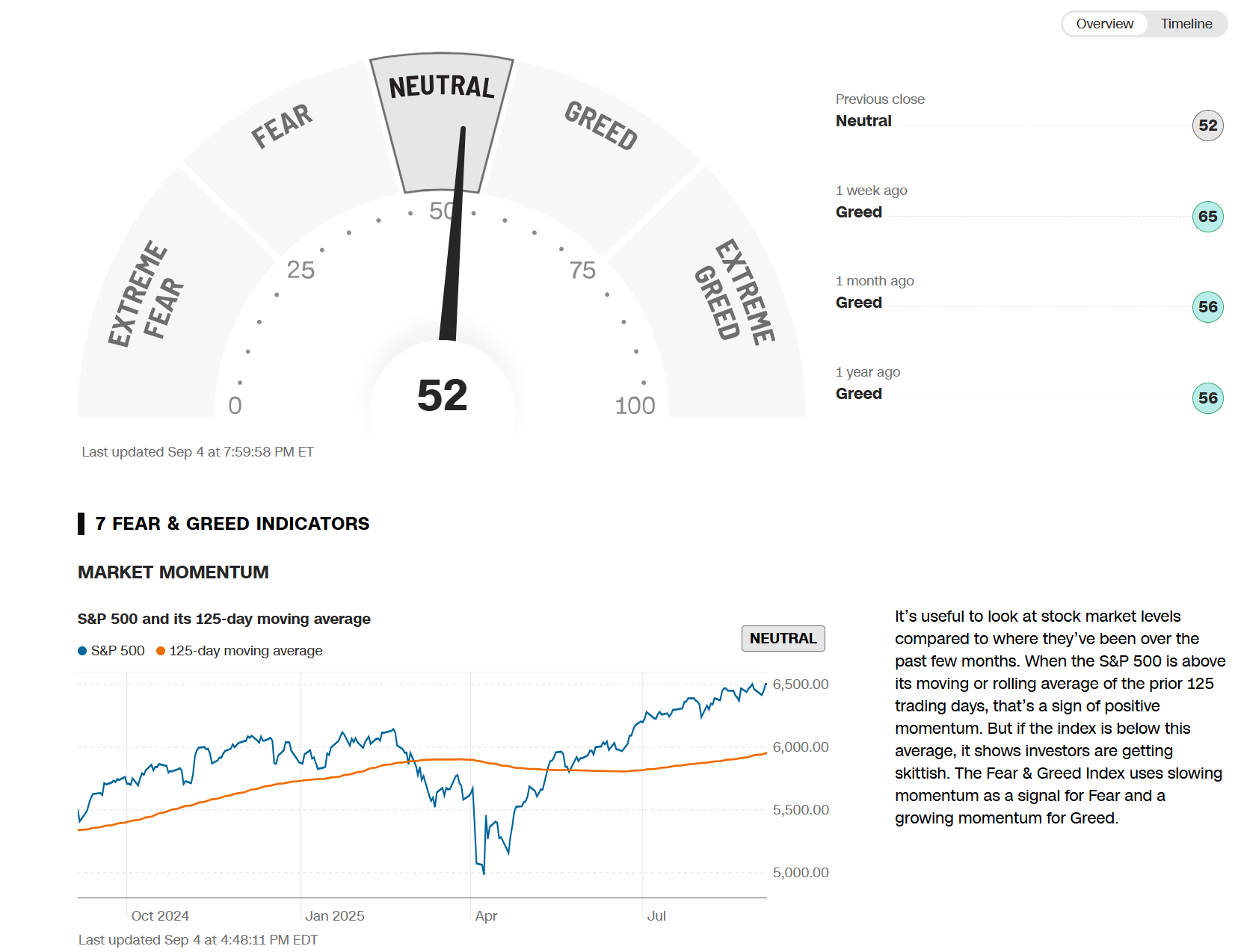

▒ 시장 센티먼트 : [개장 전] 중립 → [개장 후] 긍정

★ 내가 느끼는 무의식(내 상황에 기초한 느낌) : 부정(▲▲)

1. 경제지표 및 거시경제, 주요 뉴스 및 이슈 동향

📈 ADP 민간고용 지표 부진으로 금리인하 기대감 확산

현재 상황:

- ADP 민간고용자수는 8월 5.4만 건 증가에 그쳐 시장 예상(6.8만 건)과 전월(10.6만 건)을 크게 하회 FXStreet

- 건설업(+1.6만), 레저·접객업(+5.0만) 증가하였으나 교육·헬스케어(-1.2만), 무역·운송(-1.7만) 감소

- 재직자 임금 상승률 4.4%로 전월 대비 0.1%p 하락, 이직자는 7.1% 유지

- 8월 대량해고자수 8.6만 건 기록으로 전년 대비 66% 급증한 89만 건 달성

시장 영향:

- 연준의 9월 금리인하 확률 97%로 상승(전일 95%, 지난주 88%)

- 노동시장 둔화 신호로 통화정책 완화 기대감 증폭

🏭 ISM 서비스업 지수 예상 상회하며 경기 개선 신호

개념: ISM 서비스업 지수가 52.0으로 전월(50.1) 대비 1.9p 상승하며 시장 예상(50.5) 크게 상회

현재 상황:

- 신규 주문 지수 56.0(+5.7p)으로 크게 개선

- 수입 지수 54.6(+8.7p) 급등으로 연말 쇼핑시즌 대비 선제적 수입 확대

- 고용 지수 46.5(+0.1p)로 여전히 위축 상태 지속

- 가격지불 지수 69.2(-0.7p) 하락으로 인플레이션 압력 완화

시장 평가:

- 고용 부진 속 서비스업 활동 개선으로 ‘소프트 랜딩’ 시나리오 지지

- 물가 상승 압력 완화와 함께 연준 금리인하 여건 조성

🏛️ 연준 위원 발언 - 점진적 금리인하 시사

주요 발언:

- 존 윌리엄스 뉴욕 연은 총재: “현재 통화정책이 완만하게 긴축적이며 적절. 고용과 물가 목표 진전 시 중립금리 수준으로 인하 가능” Reuters

- 베스 해맥 클리블랜드 연은 총재: “9월 금리인하 요인 없음. 관세로 인한 가격 인상 압력 우려” 신중한 입장 표명

시장 해석:

- 위원 간 의견 차이 존재하나 전반적으로 점진적 금리인하 방향성 확인

- 공격적 금리인하 가능성은 제한적

2. 오늘의 주식 시황

📊 주요 지수 등락

지수별 성과:

- 다우존스 산업평균지수: 45,621.29 (+350.06p, +0.77%)

- S&P 500: 6,502.08 (+53.82p, +0.83%) ✨신고가 경신

- 나스닥 종합: 21,169.42 (+252.87p, +1.21%) 📈 사상 최고치

- 러셀 2000: 2,221.29 (-4.38p, -0.20%)

- VIX: 16.35 (-0.82, -4.78%)

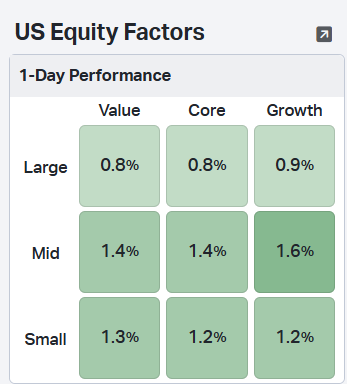

거래 특징:

- S&P 500과 나스닥이 신고가 경신하며 강력한 상승세

- 변동성 지수(VIX) 크게 하락으로 시장 안정성 확인

- 대형주 중심의 상승세로 소형주는 부진

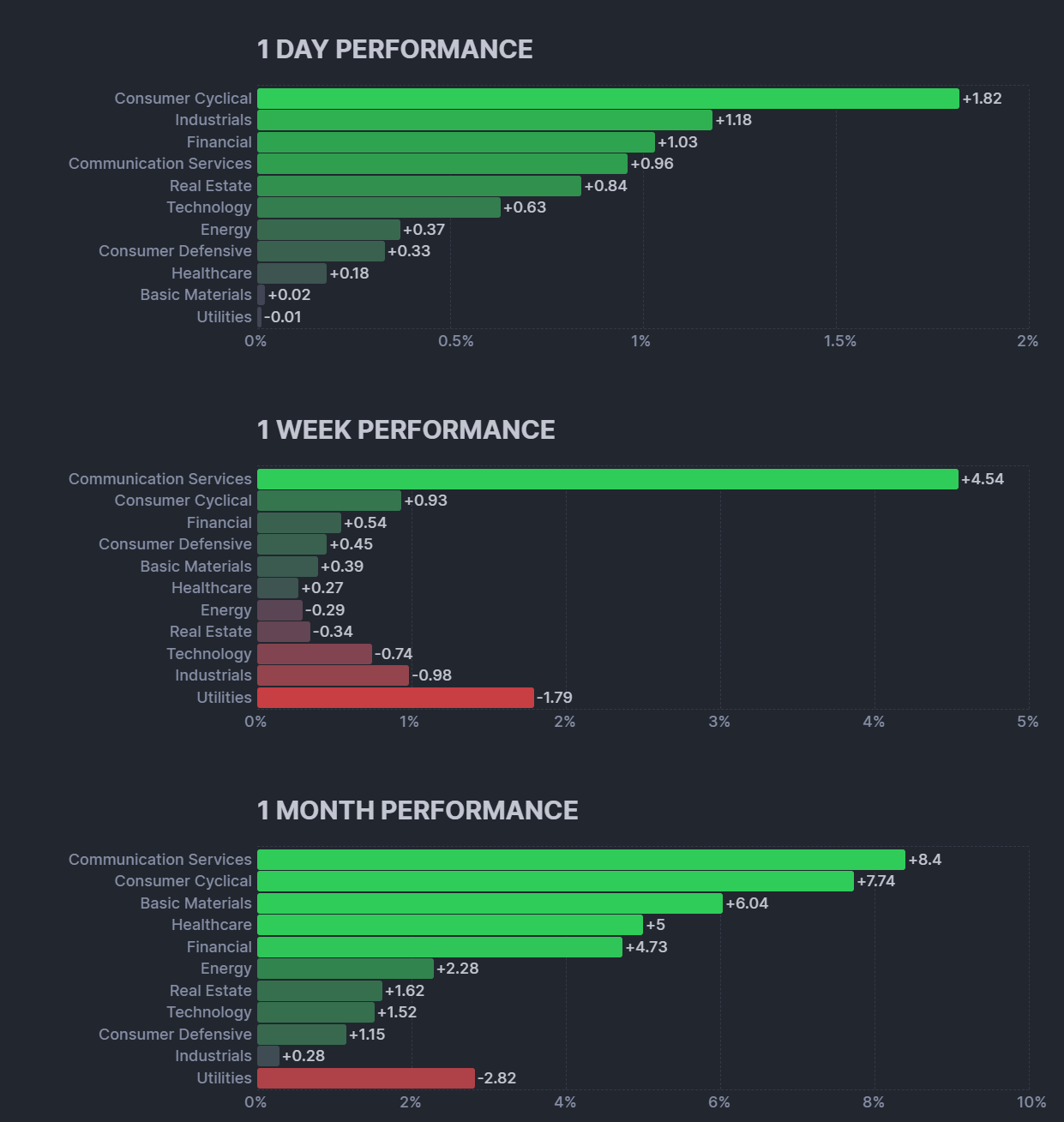

3. 섹터별 등락 및 이슈

💻 기술 섹터 (+0.83%) SectorSPDR

Technology Select Sector SPDR (XLK): 262.64 (+0.72, +0.28%)

- AI 및 반도체 관련 종목들이 금리인하 기대감에 상승세

- 브로드컴 실적 발표 기대감이 섹터 전반에 긍정적 영향

🏦 금융 섹터 (+0.67%)

Financial Select Sector SPDR (XLF): 54.06 (+0.36%)

- 견조한 서비스업 지수 결과로 경기 회복 기대감 부각

- 금리인하 우려보다 경제 안정성에 더 큰 비중

⚡ 에너지 섹터 (+0.14%)

Energy Select Sector SPDR (XLE): 89.08 (+0.12%)

- 원유가격 안정세 속에서 보합권 등락

- 지정학적 리스크 완화로 상승 제한

4. 주요 종목 등락 및 이슈

🛍️ 소매 및 의류 관련

[🚀급등] 아메리칸이글 아웃피터 (AEO +37.96%) CNBC 아메리칸이글이 37.96% 급등하며 $18.79에 마감했습니다. 2분기 EPS 0.45달러로 월스트리트 예상(0.21달러) 대비 두 배 이상 달성했으며, 시드니 스위니와 트래비스 켈시 광고 캠페인이 “역대 최고” 성과를 기록했다고 발표했습니다. 매출은 12억 8천만 달러로 예상치(12억 4천만 달러)를 상회했습니다.

갭 (GAP +5.93%) 자회사 올드네이비 매장에서 뷰티 제품 판매 시작 발표와 함께 내년 갭 매장으로 확대 계획이 긍정적으로 평가받았습니다.

🧬 바이오테크 및 제약 관련

[🚀급등] 넥트 테라퓨틱스 (NKTR +26.02%) RNA 기반 치료제 개발업체로 FDA와의 협의 진전 소식과 함께 대형 제약사들의 인수 관심설이 부각되며 큰 폭 상승했습니다.

[🚀급등] 스쿠버 세라퓨틱스 (SCVL +20.25%) 희귀질환 치료제 개발업체로 임상시험 중간 결과 발표가 긍정적으로 평가받으며 상승했습니다.

🛰️ 통신 및 AI 관련

[🚀급등] 시에나 (CIEN +23.31%) NAI 500 클라우드 네트워크 장비 전문업체로 예상을 상회한 실적과 AI 인프라 수요 증가에 따른 매출 성장 전망을 제시하며 큰 폭 상승했습니다.

오픈도어 테크놀로지스 (OPEN +16.18%) 부동산 플랫폼 기업으로 주택 거래량 증가와 수수료 모델 개선이 실적에 긍정적으로 작용할 것이라는 전망이 제기되며 상승했습니다.

📉 주요 하락 종목들

[📉급락] 엔다바 (DAVA -30.67%) 루마니아 소프트웨어 개발업체로 4분기 실적 전망 하향 조정과 함께 유럽 경기 둔화 우려가 부각되며 큰 폭 하락했습니다.

[📉급락] 나카무라 슈퍼 스페셜티 스틸 (NAKA -22.27%) 일본 특수강 제조업체로 중국 수요 감소와 원자재 가격 상승 부담이 동시에 작용하며 급락했습니다.

[📉급락] 피그마 (FIG -19.92%) 클라우드 디자인 소프트웨어 업체로 시장 예상을 하회한 실적 발표 후 큰 폭 하락했습니다. Schwab

🔌 반도체 및 AI 관련

브로드컴 (AVGO +1.23%) Broadcom Investor Relations 장 마감 후 3분기 실적 발표에서 EPS 1.69달러(예상 1.65달러), 매출 159억 6천만 달러(예상 158억 3천만 달러)를 기록했습니다. 특히 100억 달러 규모의 신규 AI 고객 확보 발표로 시간외 거래에서 3% 상승했습니다.

엔비디아 (NVDA +0.61%) AI 칩 수요 지속과 함께 람다와 15억 달러 규모 AI칩 임대 계약 체결 소식이 긍정적으로 작용했습니다.

마이크론 테크놀로지 (MU +4.62%) 미국의 대중국 반도체 장비 규제 강화로 낸드 생산 차질 우려가 제기되면서 낸드 가격 상승 기대감에 상승했습니다.

🚗 전기차 및 자동차 관련

테슬라 (TSLA +1.33%) 머스크가 트럼프의 로즈가든 리셉션에 초대받지 못했다는 소식이 오히려 정치적 우려 완화로 해석되며 상승했습니다. 자율주행 택시 앱 일반 공개와 트럼프 행정부의 자율주행차 규제 완화 추진 소식도 긍정적 영향을 미쳤습니다.

5. 원자재 시황

🥇 귀금속 Trading Economics

금 (GOLD): $3,554.35 (+$7.32, +0.21%)

- 달러 약세와 연준 금리인하 기대감으로 소폭 상승

- 지정학적 리스크 완화로 안전자산 수요는 제한적

은 (SILVER): $40.84 (+$0.17, +0.42%)

- 산업 수요 회복 기대감과 함께 금 동조화 상승

- 태양광 패널 수요 증가가 가격 상승 요인

백금 (PLATINUM): $1,385.30 (+$6.00, +0.44%)

- 자동차 산업 회복 기대감으로 상승세

- 팔라듐 대비 상대적 저평가 매력 부각 팔라듐 (PALLADIUM): $1,130.50 (+$3.50, +0.31%)

- 러시아 공급 우려 지속으로 프리미엄 유지

- 자동차 촉매 수요 안정적

⚡ 에너지

WTI 원유: $63.37 (-$0.11, -0.17%)

- 중동 지정학적 긴장 완화로 소폭 하락

- OPEC+ 감산 연장 효과 제한적

천연가스: $3.09 (+$0.02, +0.57%)

- 겨울 시즌 진입 앞두고 선제적 수요 증가

- 유럽 에너지 위기 지속으로 LNG 수요 견조

우라늄: $76.70 (+$0.15, +0.20%)

- 원자력 발전 재평가로 중장기 수요 증가 전망

- 카자흐스탄 공급 안정으로 가격 상승 제한

🏭 산업용 금속

구리: $4.52 (+$0.02, +0.34%)

- 중국 경기부양책 기대감으로 소폭 상승

- 전기차 배터리 및 AI 인프라 수요 지속

알루미늄: $2,592 (-$26, -0.98%)

- 중국 생산 증가와 수요 둔화 우려로 하락

- 항공우주 산업 회복은 긍정적 요인

니켈: $15,198 (-$3, -0.02%)

- 인도네시아 공급 증가로 가격 약세 지속

- 배터리 수요 증가에도 공급 과잉 우려

아연: $2,856 (+$16, +0.56%)

- 중국 인프라 투자 기대감으로 상승

- 아연 도금강판 수요 회복

주석: $34,662 (-$71, -0.20%)

- 전자기기 수요 둔화로 소폭 하락

- 인도네시아 수출 제한 완화 영향

리튬: ¥75,908 (-¥1,608, -2.07%)

- 전기차 시장 성장 둔화 우려로 급락

- 중국 리튬 재고 증가가 가격 하락 압력

🌾 농산물

옥수수: $4.00 (+$0.003, +0.08%)

- 남미 작황 우려와 바이오연료 수요로 보합

- 미국 수확기 진입으로 공급 증가 예상

대두: $10.11 (-$0.01, -0.13%)

- 중국 수입 수요 회복 기대에도 브라질 수확량 증가로 약세

- 라니냐 현상 영향 모니터링 필요 밀: $5.03 (+$0.01, +0.21%)

- 우크라이나 곡물 수출 협정 연장 불확실성

- 러시아 수출 제한 가능성으로 가격 지지

커피: $3.87 (+$0.02, +0.40%)

- 브라질 가뭄 우려와 베트남 생산량 감소

- 글로벌 소비 증가로 공급 부족 심화

설탕: $0.157 (-$0.003, -2.06%)

- 브라질 사탕수수 생산 증가로 하락

- 에탄올 생산 비중 증가가 설탕 공급 확대

코코아: $7,177 (-$298, -3.99%)

- 서아프리카 생산 회복으로 큰 폭 하락

- 초콜릿 수요 둔화도 가격 하락 요인

6. 가상화폐 시황

₿ 주요 암호화폐

비트코인 (BTC): ~$111,461 (+1.1%)** Stocktwits

9월 들어 2.9% 상승으로 전통적인 ‘9월 부진’ 패턴 탈피

나스닥의 암호화폐 매입 기업 조사 강화 소식에도 불구하고 상승세 유지 이더리움 (ETH): 상승세 지속

기관투자자 관심 증가로 비트코인 대비 상대적 강세

ETF 승인 기대감이 지속적인 매수 요인

📈 암호화폐 관련 주식

코인베이스 (COIN +1.49%) 암호화폐 거래량 증가와 기관투자자 유입으로 수수료 수익 개선 기대감이 주가 상승을 견인했습니다.

로빈후드 (HOOD +2.07%) 소매투자자들의 암호화폐 거래 활동 증가로 플랫폼 사용률 상승이 긍정적으로 평가받았습니다.

마이크로스트래티지 (MSTR -0.82%) 나스닥의 기업 암호화폐 매입 조사 강화 소식에 소폭 하락했지만 비트코인 보유량 확대 전략은 지속하고 있습니다.

7. 주요 IB 투자의견 발표

📊 목표가 상향 조정

골드만삭스: 브로드컴 (AVGO) $320 → $350, 매수 유지 “AI 인프라 수요 급증으로 브로드컴의 시장 지배력 더욱 확고해질 것”

JP모건: 마이크론 (MU) $120 → $135, 매수 유지

“메모리 반도체 공급 제약으로 가격 상승 사이클 진입”

모건스탠리: 웨스턴디지털 (WDC) 최우수 추천주 지정 “AI 데이터 저장 수요 급증으로 HDD/SSD 시장 회복 본격화”

📉 하향 조정

시티그룹: 세일즈포스 (CRM) $280 → $250, 중립 유지 “기업 IT 지출 둔화로 CRM 소프트웨어 성장률 하락 우려”

8. 외환시장

💱 주요 통화 동향 Trading Economics

달러지수(DXY): 98.11 (-0.17%)

- 연준 금리인하 기대감으로 약세 전환

- ADP 고용지표 부진이 달러 약세 촉발 EUR/USD: 1.1600 (+0.44%)

- ECB 매파적 스탠스 지속으로 유로 강세

- 유럽 경제지표 개선도 긍정적 요인

USD/JPY: 148.40 (+0.27%)

- 일본 정부 개입 경계선 근접하며 상승 제한

- 엔캐리 트레이드 재개 움직임

USD/KRW: 1,325 (+0.15%)

- 한국 수출 호조에도 달러 강세로 소폭 상승

- 한국은행 외환 개입 가능성 모니터링

9. 기관투자자 흐름

🏛️ ETF 자금 흐름

주식형 ETF: 주간 +$6.2B 순유입 (2주 연속)

- SPY: +$1.8B, QQQ: +$1.5B, IWM: +$0.4B

- 기술주 중심 자금 유입 지속

섹터별 ETF:

- 기술주(XLK): +$1.1B 순유입

- 금융주(XLF): +$0.6B 순유입

- 에너지(XLE): -$0.2B 순유출

채권형 ETF: +$1.8B 순유입

- 금리인하 기대감으로 장기채 ETF 선호

📊 헤지펀드 포지션

CFTC 자료 기준:

- S&P 500 선물: 롱 포지션 12% 증가

- 나스닥 선물: 롱 포지션 8% 증가

- VIX 선물: 롱 포지션 20% 감소 (변동성 베팅 축소)

10. 다음 주 주요 일정

📅 9월 9일-13일 주요 이벤트

9월 9일(월):

- 중국 8월 CPI 발표

- 독일 8월 산업생산 지수

9월 10일(화):

⭐ 미국 8월 CPI 발표 (전년동기대비 2.6% 예상)

미국 8월 근원 CPI (전년동기대비 3.2% 예상) 9월 11일(수):

미국 8월 PPI 발표

연준 베이지북 발표 9월 12일(목):

⭐ ECB 통화정책회의 (기준금리 동결 전망)

미국 주간 신규실업수당 청구 건수

9월 13일(금):

- ⭐ 미국 8월 소매판매 (+0.2% MoM 예상)

- 미국 8월 산업생산 지수

- 미시간대 9월 소비자심리지수 예비치

📊 주요 기업 실적 발표

- 오라클(ORCL) - 9월 9일

- 어도비(ADBE) - 9월 12일

⚠️ 리스크 이벤트

- 연준 위원들 발언 일정 (보스틱, 윌리엄스 총재 등)

- 중국 부동산 섹터 추가 부실 우려

- 유럽 에너지 위기 재부상 가능성