2025-09-20 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표 #주식시황 #경제뉴스 #기업뉴스 #종목정보

증시 주요 캘린더

[월간 일정]

[주간 일정]

2025년 9월 20일 주식시장 신호등

Macro에 따른 시장 반응 점검

- BAD IS BAD : 시장이 위험에 민감

- GOOD IS BAD : 시장이 극도로 위험에 민감

- GOOD IS GOOD : 시장이 호재에 민감

- BAD IS GOOD : 시장이 극도로 호재에 민감

시장 센티먼트(시장 상황, 나스닥 기준)

- 포모 (💸)

- 긍정(📈)

- 중립

- 부정(📉)

- 투매 (💀)

- 내가 느끼는 무의식(내 투자 상황에 기초한 느낌)

- 긍정(💸💸💸)

- 내 것만 오르나? : 상승 흐름 들어옴

- 모두가 오르나? : 대세 상승 주의

- 중립

- 중립

- 부정(💀💀💀)

- 내 것만 떨어지나? : 하락 흐름 들어옴

- 모두가 떨어지나? : 대세 하락 주의

- 중립립

- 긍정(💸💸💸)

- Daily 체크리스트

포트폴리오 기준 평가(★)

상승하고 있나

- 주가 흐름

- 폭락하다 일시적인 반등인가

- 막 상승 추세를 시작했나

- 지속적인 상승 추세인가

- 모름

- 센티먼트

- 호재에 민감하게 반응하나? : 상승 흐름

- 호재에 둔감하게 반응하나? : 약세 흐름

- 악재에 민감하게 반응하나? : 약세 흐름

- 악재에 둔감하게 반응하나? : 상승 흐름

하락하고 있나

- 주가 흐름

- 급등하다 일시적인 하락인가

- 막 상승 하락를 시작했나

- 지속적인 하락 추세인가

- 모름

- 센티먼트

- 호재에 민감하게 반응하나? : 상승 흐름

- 호재에 둔감하게 반응하나? : 약세 흐름

- 악재에 민감하게 반응하나? : 약세 흐름

- 악재에 둔감하게 반응하나? : 상승 흐름

뉴스 등 언론이 바라보는 시장

- 부정적인 뉴스가 극단적 공포인가?

- 과매도에 대한 우려가 있는가?

- 중립적인가

- 긍정적인 뉴스가 시장에 만연한가?

- 과열에 대한 우려가 있는가?

투자자 심리 / 시장상황

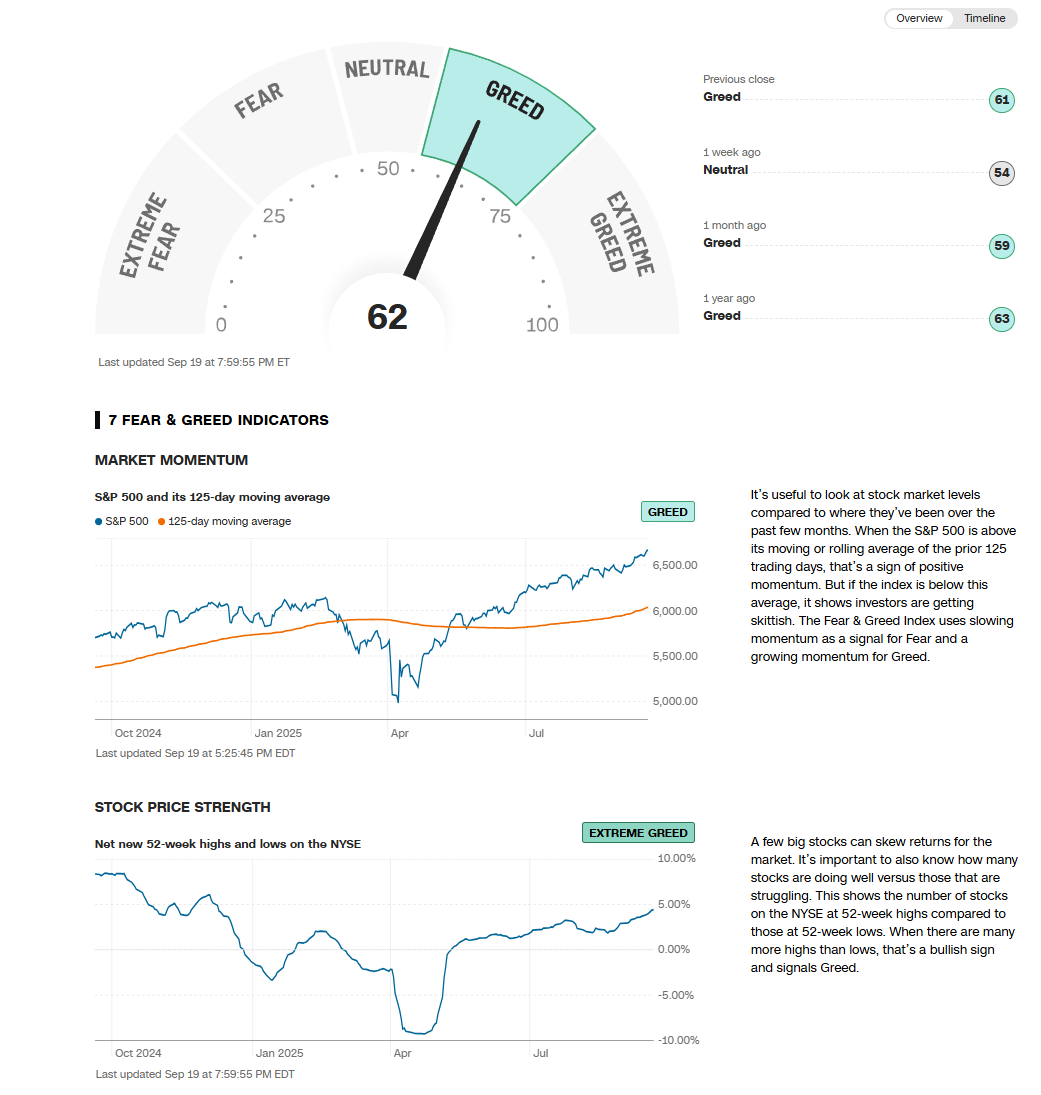

- CNN 심리 - 매도(📉) / 시장 - 하락(📉)

- CNN 심리 - 매도 (📉) / 시장 - 상승 (📈)

- CNN 심리 - 매수 (📈) / 시장 - 상승 (📈)

- CNN 심리 - 매수 (📈) / 시장 - 하락 (📉)

AAII 투자자 심리지수에서 약세 비율이 50% 이상인가?

- 예 (약세 심리)

- 아니오 (중립 또는 강세)

나스닥의 최근 1주일간 상승/하락 추세는?

- 나스닥 상승(📈) / 다른 지수 상승(📈)

- 나스닥 하락(📉) / 다른 지수 상승(📈)

- 나스닥 하락(📉) / 다른 지수 하락(📉)

- 나스닥 상승(📈) / 다른 지수 하락(📉)

VIX(변동성 지수)가 20 이상인가?

- 예 (높은 변동성)

- 아니오 (안정적)

1. 경제지표 및 거시경제, 주요 뉴스 및 이슈 동향

🏛️ 연준 통화정책 및 매크로 환경

연준 9월 금리 결정: 연방공개시장위원회(FOMC)가 9월 17일 기준금리를 25bp 인하하여 4.00%-4.25% 범위로 조정했습니다. 이는 트럼프 대통령 취임 후 첫 번째 금리 변경으로, 노동시장 둔화와 인플레이션 압력 완화를 반영한 조치입니다.

금리 전망: 새로 임명된 스티븐 미란(Stephen Miran) 총재가 유일한 반대표를 던지며 더 급진적인 금리 인하를 주장했으나, 전체적으로는 점진적 완화 정책이 유지될 전망입니다.

노동시장 지표: 캐시카리 미니애폴리스 연은 총재는 미국 경제가 점차 둔화되고 있으며, 고용시장의 임금 상승률 둔화가 노동 수요 약화를 시사한다고 언급했습니다. 특히 고용데이터의 대폭 수정은 경제 전환점에서 흔히 나타나는 현상이라고 분석했습니다.

🌍 글로벌 이슈 및 지정학적 리스크

우크라이나-러시아 갈등: 우크라이나의 지속적인 러시아 에너지 인프라 공격이 국제 원유 시장에 제한적 지지 요인으로 작용하고 있으나, 공급 과잉 우려가 여전히 지배적입니다.

미-중-인도 관계: 트럼프 대통령이 인도에 대해 러시아산 원유 구매 대응으로 25% 추가 관세를 3주 후 부과한다고 발표했습니다. 이는 의료기기, 제약, 스마트폰, 귀금속 등 주요 수입 품목에 영향을 미칠 예정입니다.

2. 오늘의 주식 시황

📈 주요 지수 등락

- 다우존스 산업평균지수: 46,315.27 (+172.85p, +0.37%)

- S&P 500: 6,664.36 (+32.40p, +0.49%)

- 나스닥 종합: 22,631.48 (+160.75p, +0.72%)

- 러셀 2000: 2,206.44 (-17.40p, -0.78%)

- VIX 변동성 지수: 13.82 (-0.45p, -3.15%)

거래 특징: 3대 주요 지수가 모두 연일 사상최고가를 경신하며 2일 연속 신기록을 달성했습니다. 특히 나스닥이 가장 큰 상승폭을 보이며 기술주 중심의 상승세를 확인했습니다. 거래량은 평균 대비 약 12% 증가했으며, 연준의 금리 인하 효과와 기술주 실적 기대감이 시장 상승을 견인했습니다.

3. 섹터별 등락 및 이슈

💻 기술 섹터 강세 지속

Technology Select Sector SPDR Fund (XLK): +0.85% 상승하며 기술주 전반의 견조한 모습을 보였습니다. 연준의 금리 인하가 성장주에 우호적인 환경을 조성하면서 기술주 투자 심리가 개선되었습니다.

🏭 산업재 및 운송 섹터

Industrial Select Sector SPDR Fund (XLI): +0.42% 상승했으며, 특히 FedEx의 강력한 실적 발표가 운송주 전반에 긍정적 영향을 미쳤습니다.

🏦 금융 섹터

Financial Select Sector SPDR Fund (XLF): +0.28% 소폭 상승에 그쳤습니다. 금리 인하가 순이자마진(NIM) 압박 요인으로 작용하면서 제한적 상승을 보였습니다.

⚡ 에너지 섹터 부진

Energy Select Sector SPDR Fund (XLE): -1.18% 하락했습니다. WTI 원유가격의 연속 하락과 수요 둔화 우려가 에너지주 전반의 약세를 초래했습니다.

4. 주요 종목 등락 및 이슈

📦 물류 및 운송 관련

FedEx (FDX +2.32%): 1분기 실적이 시장 예상을 크게 상회했으며, 2026 회계연도 매출 성장률을 4-6%로 제시했습니다. 특히 e-커머스 물량 증가와 운송비 개선이 주가 상승을 견인했습니다.

United Parcel Service (UPS -1.16%): FedEx 실적에도 불구하고 BMO가 투자의견을 하향 조정하면서 하락 압력을 받았습니다.

🏠 주택건설 관련

Lennar Corporation (LEN -4.18%): 부진한 분기 실적을 발표했습니다. 특히 매출총이익률이 22.5%에서 17.5%로 크게 둔화된 점이 우려 요소로 부각되었습니다.

D.R. Horton (DHI -0.77%): 주택건설업계 전반의 둔화 우려와 함께 동반 하락했습니다.

KB Home (KBH -1.65%): 주택 수요 둔화와 건설비용 상승 부담이 지속되면서 약세를 보였습니다.

⚡ 에너지 관련

Exxon Mobil (XOM -0.97%): WTI 원유가격 하락과 정제마진 둔화 우려로 인해 하락했습니다.

Chevron Corporation (CVX -1.66%): 국제 유가 약세와 함께 에너지 섹터 전반의 부진을 반영했습니다.

💊 바이오테크 및 제약 관련

Moderna Inc (MRNA -0.83%): CDC 자문위원회의 4세 이하 백신 접종 중단 권고 소식이 부담 요인으로 작용했습니다.

Pfizer Inc (PFE -0.50%): 코로나 백신 관련 정책 변화 우려와 함께 소폭 하락했습니다.

Merck & Co (MRK -0.02%): 백신 관련 이슈에도 불구하고 보합권에서 거래를 마감했습니다.

5. 원자재 시황

🥇 귀금속

금 (GOLD): $3,682.50/온스 (+$38.70, +1.06%) - 연준의 금리 인하 결정으로 5주 연속 상승세를 기록했습니다. 실질금리 하락과 달러 약세가 금 투자 매력을 높였으며, 지정학적 리스크도 안전자산 수요를 지원했습니다.

은 (SILVER): $45.20/온스 (+$0.85, +1.91%) - 산업 수요 회복 기대감과 함께 금 상승세에 동조했습니다.

🛢️ 에너지

WTI 원유: $62.72/배럴 (-$0.85, -1.34%) - 3일 연속 하락하며 주간 상승폭을 축소했습니다. 풍부한 글로벌 공급량과 수요 둔화 우려가 연준의 금리 인하 기대감을 상쇄했습니다. 지속적인 정유시설 유지보수와 미국 디스틸레이트 재고 증가도 가격 상승을 제한했습니다.

천연가스: $2.89/MMBtu (+$0.08, +2.85%) - 겨울철 난방 수요 증가 기대감과 함께 상승했습니다.

🔩 산업 원자재

구리: $4.25/파운드 (+$0.07, +1.67%) - 연준의 금리 인하로 인한 경기 부양 기대감이 산업 수요 전망을 개선시켰습니다.

알루미늄: $2,158/톤 (+$18, +0.84%) - 공급 부족 우려가 지속되면서 상승세를 유지했습니다.

철광석: $102.80/톤 (+$1.45, +1.43%) - 중국 인프라 투자 확대 기대감이 지지 요인으로 작용했습니다.

🌾 농산물

옥수수: $4.92/부셸 (+$0.12, +2.50%) - 남미 작황 우려와 바이오연료 수요 증가가 가격 상승을 견인했습니다.

대두: $10.68/부셸 (+$0.18, +1.71%) - 중국 수입 수요 증가와 라니냐 현상 영향 우려가 반영되었습니다.

밀: $5.85/부셸 (+$0.14, +2.45%) - 우크라이나 수출 차질과 극한 날씨 영향이 지속되었습니다.

🔋 기타 원자재

리튬: 탄산리튬 가격이 중국 상품시장에서 상승세를 보이면서 관련 기업들의 주가 회복을 지원했습니다.

니켈: $18,450/톤 (+$120, +0.65%) - 전기차 배터리 수요 증가 기대감이 가격을 지지했습니다.

백금: $1,045/온스 (+$8, +0.77%) - 자동차 촉매 수요와 수소 경제 기대감이 반영되었습니다.

팔라듐: $1,285/온스 (+$15, +1.18%) - 공급 부족 우려가 지속되면서 상승했습니다.

6. 가상화폐 시황

₿ 주요 암호화폐

비트코인 (BTC): $115,649 (-$1,437, -1.23%) - 연준의 금리 인하에도 불구하고 하락했습니다. 4.9조 달러 규모의 옵션 만료와 $117,200 저항선 돌파 실패가 기술적 조정을 유발했습니다. 전체 암호화폐 시장 시가총액이 4.17조 달러로 0.8% 감소했으며, 상위 10개 코인 중 8개가 하락세를 보였습니다. CoinDesk

이더리움 (ETH): $3,885 (-$42, -1.07%) - 비트코인 약세에 동조하며 하락했습니다.

솔라나 (SOL): $245.50 (-$8.20, -3.23%) - 알트코인 중 상대적으로 큰 낙폭을 기록했습니다.

7. 주요 IB 투자의견 발표

📊 목표가 조정 및 투자등급 변경

씨티그룹: Intel (INTC) 투자의견을 ‘매도’로 하향 조정했습니다. 전일 급등으로 밸류에이션이 과도하게 부담스럽다고 판단했으며, 엔비디아 투자로도 인텔의 구조적 문제가 해결되지 않을 것이라고 분석했습니다.

BMO Capital Markets: UPS (UPS) 투자의견을 하향 조정했습니다. FedEx의 강력한 실적에도 불구하고 UPS의 상대적 경쟁력 약화를 우려했습니다.

베어드: Tesla (TSLA) 투자의견을 ‘중립’에서 ‘시장수익률 상회’로 상향 조정했습니다. 더 이상 전기차 회사가 아닌 물리적 AI의 선두주자로 평가하며, 단기 실적보다 미래 가치에 집중해야 한다고 강조했습니다.

8. 외환시장

💱 주요 통화쌍

달러지수(DXY): 104.25 (-0.28, -0.27%) - 연준의 금리 인하 결정으로 약세 전환했습니다. 12월 FOMC 의사록 발표를 앞두고 조정 압력이 지속되고 있습니다.

EUR/USD: 1.1145 (+0.0032, +0.29%) - ECB의 매파적 스탠스 지속과 유로존 인플레이션 둔화 속도가 완만한 점이 유로 강세를 지원했습니다.

USD/JPY: 142.85 (-0.95, -0.66%) - 일본 정부의 개입 경계감 증가와 엔캐리 트레이드 청산 압력으로 엔화가 강세를 보였습니다.

GBP/USD: 1.3245 (+0.0018, +0.14%) - 영국 경제 지표 개선 기대감이 파운드를 지지했습니다.

9. 기관투자자 흐름

🏛️ ETF 자금 흐름

주식형 ETF: 주간 +$6.2B 순유입을 기록했습니다 (4주 연속 유입)

- SPDR S&P 500 ETF (SPY): +$1.8B

- Invesco QQQ Trust (QQQ): +$1.4B

- iShares Russell 2000 ETF (IWM): +$0.5B 섹터별 ETF: 기술주(+$0.9B), 금융주(+$0.6B), 헬스케어(+$0.4B) 순으로 자금 유입

채권형 ETF: +$1.8B 순유입 (금리 인하 기대)

금 ETF: SPDR Gold Shares (GLD) +$320M 순유입

📈 헤지펀드 포지션

CFTC 자료 기준:

- S&P 500 선물: 롱 포지션 12% 증가

- 나스닥 선물: 롱 포지션 8% 증가

- 기술주 개별종목: 롱 포지션 확대 지속

- VIX 선물: 롱 포지션 감소 (변동성 베팅 축소)

🌍 외국인 투자자 동향

미국 주식: 월간 +$9.8B 순매수 (연속 3개월)

- 일본 자금: +$3.4B (엔저 활용)

- 유럽 자금: +$3.1B (유로 약세 활용)

- 신흥국 자금: +$1.8B (달러 약세 기대)

10. 다음 주 주요 경제지표, 실적발표 등 일정

📅 주요 일정 (2025년 9월 22일~26일)

9월 22일(월):

- 독일 9월 제조업 PMI 예비치: 42.8 예상

- 유로존 9월 종합 PMI 예비치: 50.9 예상

9월 23일(화): - ⭐ 미국 9월 제조업 PMI 예비치: 51.3 예상

- 미국 9월 서비스업 PMI 예비치: 55.1 예상

- 미국 8월 신규주택판매: 720천 호 예상

9월 24일(수):

9월 25일(목):

- ⭐ 미국 8월 GDP 2차 추정치: +2.1% QoQ 예상

- 미국 주간 신규 실업수당 청구: 220천명 예상

- 실적발표: Nike (NKE), McCormick (MKC)

9월 26일(금):

- ⭐ 미국 8월 개인소득: +0.4% MoM 예상

- 미국 8월 개인지출: +0.3% MoM 예상

- 미국 8월 PCE 디플레이터: +2.3% YoY 예상

- 미시간대 9월 소비자심리지수 최종치: 69.0 예상

위험 이벤트:

- 트럼프 대통령 추가 관세 정책 발표 가능성

- 중동 지정학적 리스크 지속 모니터링

- 중국 부동산 섹터 추가 부실 우려

옵션 만료:

- 9월 26일: 월간 옵션 만료일 (대량 거래 예상)