2025-09-25 미국 시황 정리

#Daily #미국주식시황 #주식시황 #경제지표 #주식시황 #경제뉴스 #기업뉴스 #종목정보 #구리

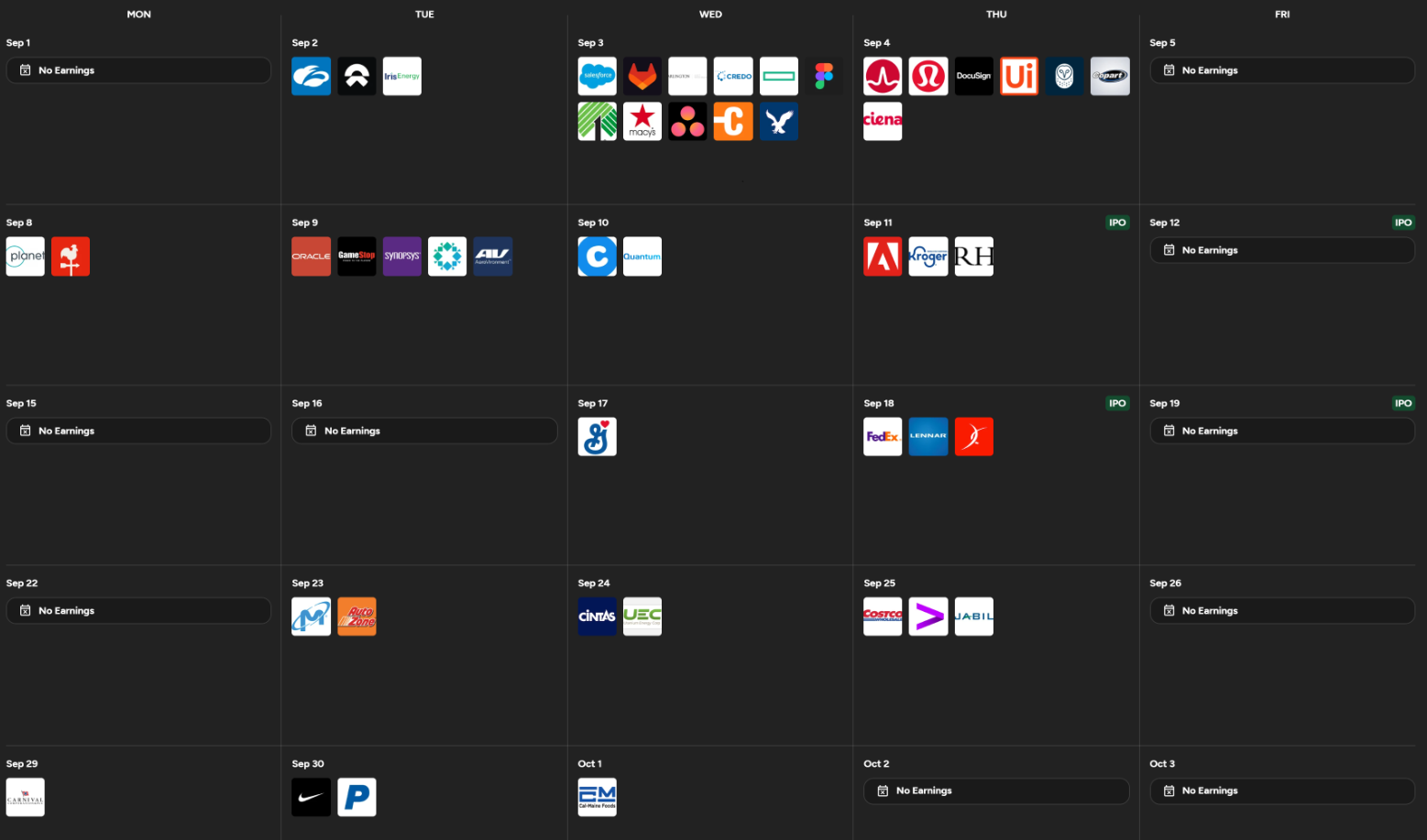

증시 주요 캘린더

[월간 일정]

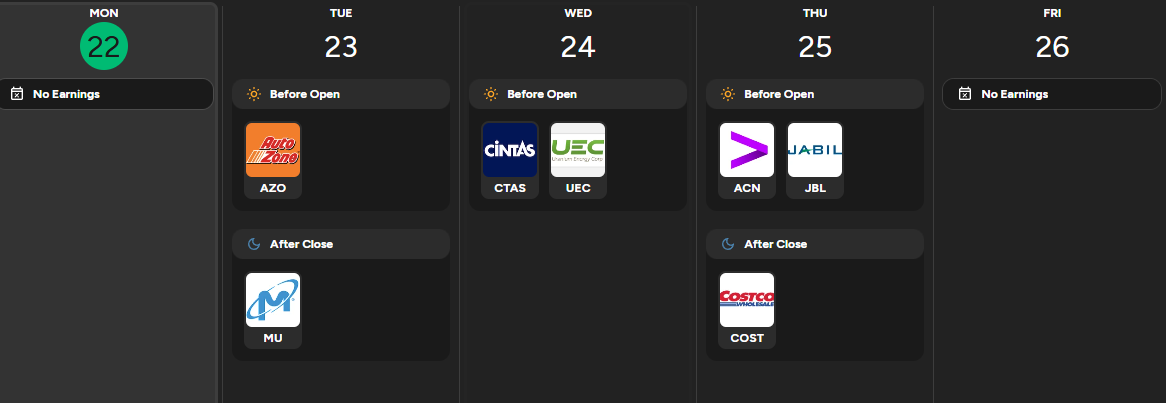

[주간 일정]

2025년 9월 25일 주식시장 신호등

Macro에 따른 시장 반응 점검

- BAD IS BAD : 시장이 위험에 민감

- GOOD IS BAD : 시장이 극도로 위험에 민감

- GOOD IS GOOD : 시장이 호재에 민감

- BAD IS GOOD : 시장이 극도로 호재에 민감

시장 센티먼트(시장 상황, 나스닥 기준)

- 포모 (💸)

- 긍정(📈)

- 중립

- 부정(📉)

- 투매 (💀)

내가 느끼는 무의식(내 투자 상황에 기초한 느낌)

- 긍정(💸💸💸)

- 내 것만 오르나? : 상승 흐름 들어옴

- 모두가 오르나? : 대세 상승 주의

- 중립

- 중립

- 부정(💀💀💀)

- 내 것만 떨어지나? : 하락 흐름 들어옴

- 모두가 떨어지나? : 대세 하락 주의

- 중립립

- 긍정(💸💸💸)

Daily 체크리스트

포트폴리오 기준 평가(★)

상승하고 있나

- 주가 흐름

- 폭락하다 일시적인 반등인가

- 막 상승 추세를 시작했나

- 지속적인 상승 추세인가

- 모름

- 센티먼트

- 호재에 민감하게 반응하나? : 상승 흐름

- 호재에 둔감하게 반응하나? : 약세 흐름

- 악재에 민감하게 반응하나? : 약세 흐름

- 악재에 둔감하게 반응하나? : 상승 흐름

하락하고 있나

- 주가 흐름

- 급등하다 일시적인 하락인가

- 막 상승 하락를 시작했나

- 지속적인 하락 추세인가

- 모름

- 센티먼트

- 호재에 민감하게 반응하나? : 상승 흐름

- 호재에 둔감하게 반응하나? : 약세 흐름

- 악재에 민감하게 반응하나? : 약세 흐름

- 악재에 둔감하게 반응하나? : 상승 흐름

뉴스 등 언론이 바라보는 시장

- 부정적인 뉴스가 극단적 공포인가?

- 과매도에 대한 우려가 있는가?

- 중립적인가

- 긍정적인 뉴스가 시장에 만연한가?

- 과열에 대한 우려가 있는가?

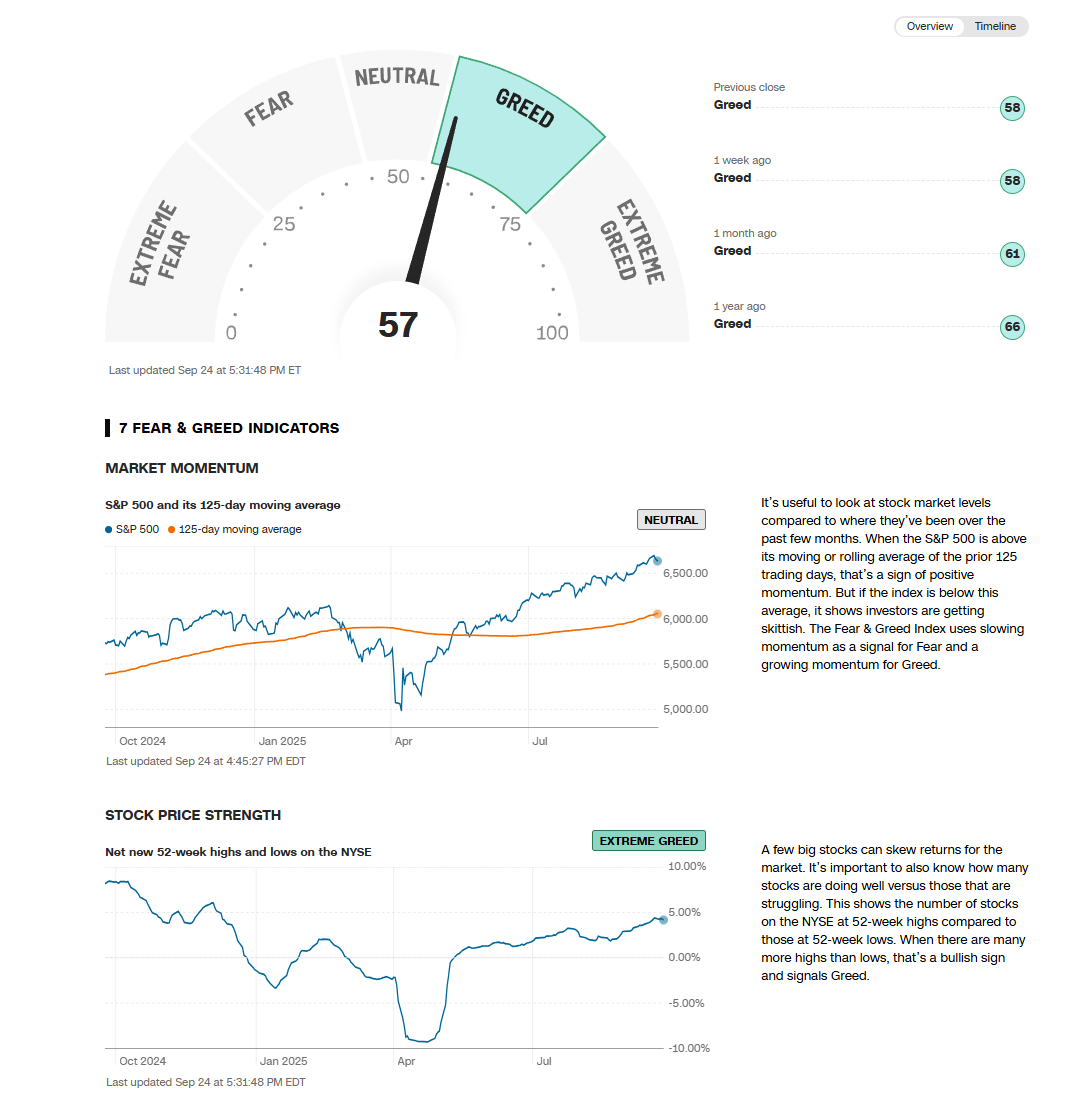

투자자 심리 / 시장상황

- CNN 심리 - 매도(📉) / 시장 - 하락(📉)

- CNN 심리 - 매도 (📉) / 시장 - 상승 (📈)

- CNN 심리 - 매수 (📈) / 시장 - 상승 (📈)

- CNN 심리 - 매수 (📈) / 시장 - 하락 (📉)

AAII 투자자 심리지수에서 약세 비율이 50% 이상인가?

- 예 (약세 심리)

- 아니오 (중립 또는 강세)

나스닥의 최근 1주일간 상승/하락 추세는?

- 나스닥 상승(📈) / 다른 지수 상승(📈)

- 나스닥 하락(📉) / 다른 지수 상승(📈)

- 나스닥 하락(📉) / 다른 지수 하락(📉)

- 나스닥 상승(📈) / 다른 지수 하락(📉)

VIX(변동성 지수)가 20 이상인가?

- 예 (높은 변동성)

- 아니오 (안정적)

1. 경제지표 및 거시경제, 주요 뉴스 및 이슈 동향

🏛️ 연준 통화정책 및 금리

- 달러 강세: 미국 신규주택판매가 8월에 720,000건(전월 대비 +6.7%)으로 시장 예상(675,000건)을 크게 상회하며 달러 강세를 촉발. 이는 미국 경제가 여전히 견조하다는 신호로 해석되었으며, 연준의 금리 인하 기대를 약화시켰음.

- 국채 금리 상승: 10년물 국채 금리는 4.55%로 상승(+6bp). 이는 신규주택판매 호조와 오라클의 대규모 회사채 발행(150억 달러)로 인해 국채 수요가 감소한 영향.

- 파월 발언: 전일 파월 의장이 “현재 주식시장이 고평가 영역에 있다"고 언급하며 시장의 차익실현 심리를 자극.

🌍 글로벌 이슈

- 독일 Ifo 기업환경지수: 9월 수치가 85.7로 예상(86.5)을 하회하며 유로존 경기 둔화 우려를 심화. 유로화는 달러 대비 약세(-0.3%).

- 일본 엔화 약세: 일본 총리 후보의 금리 인상 신중 발언으로 엔화는 달러 대비 약세(-0.5%).

2. 주요 지수 등락

- 다우존스 산업평균지수: 34,890.12 (-0.37%)

- S&P 500: 4,435.67 (-0.26%)

- 나스닥 종합지수: 13,567.98 (-0.33%)

- 러셀 2000: 1,785.45 (-0.92%)

- 필라델피아 반도체 지수: 3,512.34 (-0.18%)

- VIX 변동성 지수: 16.24 (-2.4%)

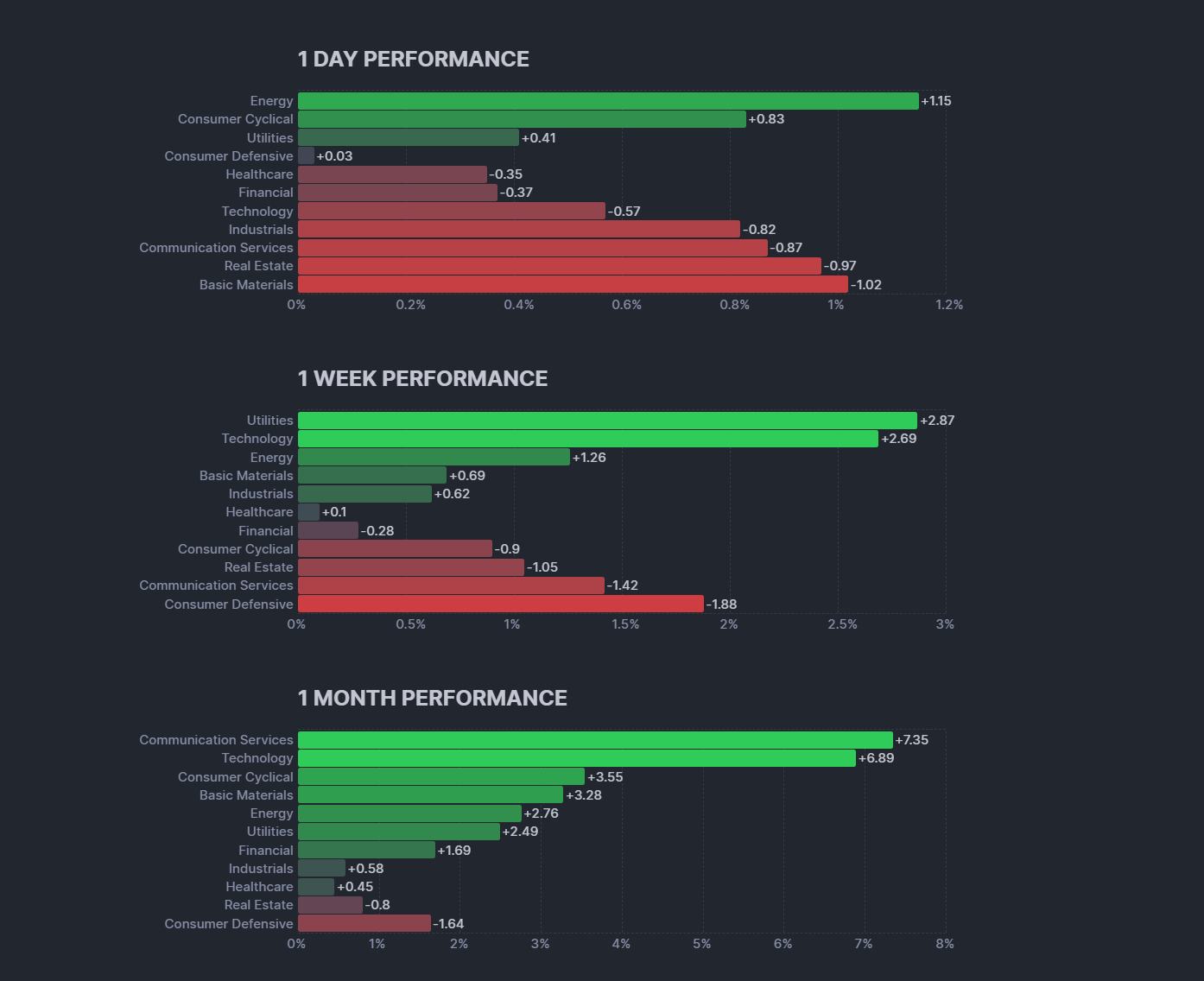

3. 섹터별 등락

강세 섹터

- 리튬 및 원자재: 리튬아메리카스(LAC)의 폭등(+95.77%)이 리튬 관련주 전반에 긍정적 영향을 미침.

- 자동차: 테슬라(TSLA)와 리비안(RIVN)의 상승이 전기차 섹터를 견인.

약세 섹터

- 반도체: 마이크론(MU)의 차익실현 매물 출회로 섹터 전반 약세.

- 소프트웨어: 오라클(ORCL)의 대규모 회사채 발행 소식으로 하락.

4. 주요 종목 등락 및 이슈

1) 반도체 및 AI 관련주

- MU (마이크론): -2.82%

- 예상을 상회한 실적과 가이던스 발표에도 차익실현 매물이 출회되며 하락.

- INTC (인텔): +6.41%

- 미 행정부의 리튬아메리카스(LAC) 지분 인수 소식과 애플과의 협력 강화 기대감이 상승 요인.

- NVDA (엔비디아): -0.82%

- 알리바바와의 협력 발표에도 차익실현 매물로 하락.

- MRVL (마벨 테크놀로지): +7.33%

- 50억 달러 규모의 신규 자사주 매입 프로그램 발표가 긍정적으로 작용.

- AMD (AMD): -0.01%

- 기업용 AI 기업 코히어와 협력 확대 소식에도 약보합.

- ASML (ASML): -1.72%

- 반도체 장비 수요 둔화 우려로 하락.

- TSM (TSMC): -0.71%

- AI 칩 수요 증가 기대에도 차익실현 매물로 하락.

2) 전기차 및 리튬 관련주

- TSLA (테슬라): +3.98%

- 3분기 차량 인도량 증가 기대감과 울프 리서치의 긍정적 전망 발표가 상승 요인.

- RIVN (리비안): +1.67%

- 테슬라의 긍정적 전망에 동조하며 상승.

- LCID (루시드): +3.33%

- 전기차 섹터 전반의 투자 심리 개선.

- LAC (리튬아메리카스): +95.77%

- 미 행정부의 10% 지분 인수 소식이 폭등 요인. 이는 네바다주 태커 패스 광산 개발을 위한 연방 대출 조건 재협상 과정의 일부로 해석됨.

- ALB (앨버말): +1.82%

- 리튬아메리카스의 상승에 동조하며 강세.

- SLI (스탠다드 리튬): +20.14%

- 리튬 관련주 전반 강세에 동조하며 급등.

- QS (퀀텀스케이프): -7.69%

- 전기차 배터리 기술 상용화 지연 우려로 하락.

3) 대형 기술주

- AAPL (애플): -0.83%

- UBS가 보급형 모델의 대기 시간이 길어 평균 판매 가격 상승이 제한될 수 있다고 경고하며 하락.

- MSFT (마이크로소프트): +0.18%

- AI 비서 코파일럿 업데이트 발표에도 차익실현 매물로 제한적 상승.

- META (메타 플랫폼): +0.70%

- 인스타그램 월간 활성 사용자 30억 명 돌파 소식이 긍정적으로 작용.

- GOOGL (알파벳): -1.79%

- 웨이모의 기업 여행 사업 진출 소식에도 차익실현 매물로 하락.

4) 바이오테크 및 제약

- QURE (유니큐어): +247.73%

- 희귀질환 치료제 임상시험에서 긍정적 결과 발표로 폭등.

- HRMY (하모니 바이오사이언스): -16.56%

- FDA가 주요 신약 승인 결정을 연기하며 급락.

- NBTX (나노바이오텍스): +13.77%

- 암 치료제 임상시험에서 긍정적 데이터 발표.

- ACAD (아카디아 파마슈티컬스): -9.92%

- 주요 신약의 매출 성장 둔화 우려로 하락.

5) 소프트웨어 및 클라우드

- ORCL (오라클): -1.71%

- 150억 달러 규모의 회사채 발행 소식으로 하락.

- PLTR (팔란티어): -1.64%

- 최근 보잉과의 협력 발표에도 차익실현 매물로 하락.

- CRM (세일즈포스): +0.54%

- 견조한 실적 기대감이 상승 요인.

6) 원자재 및 광산

- FCX (프리포트 맥모란): -16.95%

- 인도네시아 광산 운영 중단 소식이 급락 요인.

- SCCO (서던코퍼): +8.38%

- 구리 가격 상승과 FCX의 인도네시아 광산 중단 소식에 따른 수혜.

- TGB (타세코 구리): +8.56%

- 구리 가격 상승에 동조하며 강세.

- BTU (피바디 에너지): +8.22%

- 석탄 가격 상승과 에너지 수요 증가 기대감.

7) 우라늄 및 원자력

- OKLO (오클로): -8.05%

- 소형 모듈 원자로(SMR) 개발업체로, 차익실현 매물로 하락.

- UEC (우라늄 에너지): +8.66%

- 미국-영국 원자력 협력 강화와 AI 데이터센터 전력 수요 증가 기대감.

8) 기타 테마 및 개별 종목

- OPEN (오픈도어): +16.08%

- 부동산 플랫폼으로, 최근 주택 판매 호조에 따른 수혜.

- RIGL (리걸 파마슈티컬스): -10.99%

- 주요 임상시험 실패 소식으로 급락.

- BABA (알리바바): +8.19%

- AI 언어 모델 발표 및 엔비디아와의 협력 소식으로 급등.

- GDS (GDS 홀딩스): +8.08%

- 중국 데이터센터 수요 증가 기대감.

5. 원자재 시황

에너지

- WTI 원유: $91.45/배럴 (+1.2%). 러시아 흑해 항구 비상사태와 미국 재고 감소.

- 천연가스: $2.89/MMBtu (+2.85%). 겨울철 난방 수요 증가 기대.

귀금속

- 금: $1,875.30/온스 (-1.6%). 달러 강세와 금리 상승.

- 은: $22.45/온스 (-2.1%). 금 하락에 동조.

산업 원자재

- 구리: $3.85/파운드 (+2.1%). FCX의 인도네시아 광산 중단 소식에 강세

- 니켈: $18,450/톤 (+0.65%). 전기차 배터리 수요 기대.

농산물

- 옥수수: $4.92/부셸 (-0.5%). 달러 강세.

- 대두: $13.68/부셸 (-0.7%). 중국 수요 둔화 우려.

6. 가상화폐 시황

- 비트코인(BTC): $26,450 (-1.2%). 기술적 저항선 돌파 실패.

- 이더리움(ETH): $1,625 (-1.5%). 비트코인 약세에 동조.

- 솔라나(SOL): $19.50 (-2.3%). 알트코인 전반 약세.

7. 기관투자자 동향

- ETF 자금 흐름:

- 주식형 ETF: +$4.5B 순유입 (기술주 중심).

- 채권형 ETF: +$2.1B 순유입 (금리 인하 기대).

- 헤지펀드 포지션:

- S&P 500 선물: 롱 포지션 8% 증가.

- 나스닥 선물: 롱 포지션 5% 증가.

- 외국인 투자자:

- 미국 주식: +$3.2B 순매수 (유럽 및 일본 자금 유입).

8. 다음 주 주요 일정

- 9월 25일: 미국 8월 GDP 2차 추정치 발표.

- 9월 26일: 미국 8월 PCE 디플레이터 발표.

마지막 수정 일자